Sumário Executivo

Este White Paper da ENV Media fornece uma análise essencial da indústria de iGaming nos principais mercados da América Latina. Ele destaca o crescimento substancial e a evolução da dinâmica do setor a partir de 2024.

A revisão abrangente destaca o impacto das mudanças regulatórias e o papel crescente do investimento internacional na formação do futuro dos mercados. À medida que as jurisdições de jogos de azar se tornam mais estruturadas e maduras, e a tecnologia impulsiona a acessibilidade do mercado, a América Latina certamente se tornará o foco de atenção no setor de iGaming.

iGaming na América Latina: Principais Descobertas

- Evolução regulatória – Nações como Brasil e Colômbia estão liderando com legislação proativa. A maioria dos outros países da região também se esforça para incentivar a estabilidade do mercado e proteger os consumidores, confirmando uma tendência na região.

- Impacto tecnológico – A adoção generalizada de plataformas móveis e a integração de tecnologias avançadas, como IA e blockchain, estão melhorando as experiências do usuário. Isso também proporciona mais transparência operacional e promove um maior engajamento do mercado entre as partes interessadas.

- Crescimento no investimento – O capital internacional está alimentando a concorrência e a expansão do mercado. Fusões e aquisições são estratégias comuns para consolidar a presença no mercado e aprimorar as capacidades tecnológicas.

Previsões para o Futuro

- Maior formalização do mercado – Mais países formalizarão seus regulamentos de iGaming, levando a uma maior confiança dos investidores e maior proteção aos jogadores.

- Inovações que impulsionam a mudança – As inovações tecnológicas aplicadas em jogos móveis e soluções de pagamento continuarão a evoluir, tornando o mercado mais acessível e seguro.

- Novos mercados rumo à maturidade – Novos mercados continuarão a surgir em termos de pools de jogadores e nichos de produtos. Mais significativamente, os maiores atores da indústria explorarão os avanços regulatórios e tecnológicos, ampliando seu escopo e garantindo uma presença sustentável.

Em resumo, este White Paper sugere que a indústria de iGaming na América Latina está em uma trajetória em direção a uma maior maturidade e estabilidade. O mercado continuará oferecendo oportunidades para uma ampla gama de partes interessadas em iGaming.

Introdução

O relatório a seguir é baseado em uma visão geral estruturada da indústria de jogos de azar da América Latina, com foco específico em jogos online a dinheiro real (iGaming). Com base em dados públicos, relatórios da indústria, moções legislativas e números do governo, explicamos as principais tendências atuais e fornecemos previsões concisas da trajetória geral de médio prazo do setor após 2024.

O estudo cobre o estado do iGaming nos principais mercados da América Latina, como Brasil, México, Peru, Argentina, Colômbia e Chile, e apresenta uma visão geral do resto do cenário de jogos de azar da América do Sul e Central. Examinamos fatores cruciais, como ambiente regulatório, potencial de mercado e avanços tecnológicos que afetam o desempenho da indústria.

Ao fornecer uma análise completa desses elementos, o White Paper pode servir como um recurso abrangente para as partes interessadas que procuram entender ou investir no setor de iGaming da América Latina.

O Estado Atual do iGaming na América Latina

Apresentaremos e justificaremos nossa análise do cenário atual do mercado de iGaming na América Latina, concentrando-nos nos maiores mercados – Brasil, México, Peru, Argentina, Colômbia e Chile. No entanto, também acompanharemos e explicaremos mudanças importantes no cenário de jogos online em toda a América do Sul e Central.

As seis nações listadas acima são as jurisdições de destaque não apenas porque são as maiores em termos econômicos e demográficos. Todos foram (recentemente) totalmente regulamentados, incluindo todas as verticais de jogos a dinheiro real. Com base em regras contextuais, todas as plataformas de jogos online se tornarão uma opção de entretenimento legítima para seus residentes.

Uma nota lateral sobre porque excluímos o Caribe de nossa análise. Por um lado, isso foi feito porque a multiplicidade de jurisdições e sua abordagem às regulamentações de jogos tornam extremamente desafiador traçar um perfil conciso da região. Além disso, ainda existem várias colônias (europeias e americanas).

Há também a imagem notória de jurisdições caribenhas conhecidas por conceder licenças de jogos online a operadoras que oferecem seus serviços em mercados não regulamentados. Assim, mais do que algumas plataformas de jogos exploraram vazios legislativos e permitiram o acesso online irrestrito aos seus serviços em um mercado de entretenimento globalizado.

De forma aceitável, a maioria das autoridades de jogos do Caribe são experientes e realizam rigorosos testes de licenciamento, requisitos e procedimentos. Ainda assim, este relatório visa avaliar apenas a cobertura doméstica das jurisdições de jogo latino-americanas mais significativas, uma vez que a maioria entrou aos olhos do público após a liberalização do mercado.

Brasil – o Maior Mercado Regulado de Jogos

Já analisamos detalhadamente a importância e o potencial ainda não expresso do mercado brasileiro de jogos de azar. Para fornecer o quadro completo do relatório atual, resumiremos os principais insights, incluindo números de mercado, demografia do usuário e ambiente regulatório.

O mercado brasileiro de jogos de azar não é apenas o mais significativo da América Latina, mas também o maior regulado globalmente (considerando o quadro fragmentado dos EUA e a falta de liberalização nos maiores mercados asiáticos). Os jogos de azar no Brasil geram um faturamento anual estimado em R$ 50 bilhões (~US$ 10 bilhões).

Se considerarmos todos os segmentos de jogos – incluindo jogos casuais e não pagos – o Brasil ainda ocupa a 5ª posição no ranking mundial. Só os jogos a dinheiro real tiveram um crescimento substancial e ultrapassaram os 100 milhões de participantes. As principais verticais de jogo incluem loterias, apostas esportivas e jogos de cassino, com apostas esportivas e loterias liderando em popularidade.

O jogador brasileiro reflete, naturalmente, diversos grupos demográficos, mas ainda podemos falar de um perfil típico de jogador – uma média de idade de 39 anos, a maioria homens, mas com crescente participação feminina. Dados socioeconômicos mostram que uma parcela significativa dos jogadores vem de famílias de classe média. A maioria dos jogadores se envolve em jogos de azar ocasionalmente para recreação, com gastos normalmente abaixo de R$ 50 (~US$ 10) por mês.

As atualizações legislativas trouxeram regulamentação completa nos últimos anos, com procedimentos de licenciamento em andamento em 2024. Isso lançou as bases para um ambiente mais transparente e protetor para os jogadores. A configuração regulatória visa coibir o jogo ilegal e garantir a segurança do consumidor, aumentando a estabilidade e a credibilidade do mercado.

México – Crescimento e Desafios

A equipe de pesquisa da ENV Media também dedicou um estudo separado ao mercado mexicano de jogos de azar, examinando suas tendências de crescimento recentes e obstáculos regulatórios.

Apesar de ter menos população do que o Brasil, os jogos de dinheiro real no México geram volumes comparáveis de faturamento anual (mais de US$ 10 bilhões). Com um pool de usuários estimado em 80 milhões, o setor conta com o patrocínio da maioria dos adultos do país.

Recentemente, houve mais mudanças legislativas, com o objetivo de melhorar significativamente a supervisão do governo e reduzir a dependência de estabelecimentos físicos de jogo. O final de 2023 viu a proibição de máquinas caça-níqueis em locais físicos, afetando instalações existentes e novas. Novas concessões foram suspensas e as existentes podem durar no máximo 15 anos. Se essas regras se mantiverem nos próximos anos, especialistas preveem uma queda na arrecadação de impostos sobre jogos de até 90%.

Como esperado, essa medida não impacta o segmento online, que deve atingir 70% de crescimento nos próximos três anos, podendo gerar uma receita de US$ 4,63 bilhões. Espera-se que a maioria dos jogadores mexicanos, um grupo demográfico jovem e experiente em tecnologia, recorra cada vez mais às plataformas online devido às recentes mudanças legais.

Peru – Oportunidades Emergentes

O mercado peruano de jogos de azar também inclui lojas online e terrestres como canais legítimos e licenciáveis. Avaliadas em aproximadamente US$ 2,5 bilhões anuais, as principais verticais incluem cassinos online e apostas esportivas ao lado de loterias tradicionais e máquinas caça-níqueis.

Mais uma vez, vemos uma população majoritariamente jovem (5 milhões de estimativas totais), com uma presença substancial em áreas urbanas como Lima.

O cenário regulatório evoluiu muito nos últimos anos, envolvendo todas as verticais de jogos de azar desde 2022 e finalizando o procedimento de licenciamento a partir de 2024. A nova abordagem abrangente garante uma melhor supervisão das empresas locais e internacionais para manter a integridade do mercado e a proteção do consumidor.

A primeira fase de pedidos de licenciamento no Peru terminou com 145 inscrições de operadores nacionais e estrangeiros, além de 144 prestadores de serviços e 7 laboratórios internacionais para certificação de jogos. Os esforços contínuos para autorizar plataformas tecnológicas e tipos de jogos viram um total de 184 aplicações, sublinhando um envolvimento ativo com os novos requisitos regulatórios.

Visão Geral do Mercado Argentino de Jogos de Azar

A forma como a Argentina desenvolveu sua regulamentação de jogos de azar é única na América Latina devido à sua natureza descentralizada, onde províncias individuais gerenciam suas regulamentações.

Depois de ver o monopólio da Loteria Nacional acabar em 2018, a província de Buenos Aires foi uma das primeiras a regulamentar os jogos de azar online, em março de 2019, por meio de Lei Provincial 15.079. Essa abordagem levou províncias como Corrientes, Mendoza e Santa Fé a acelerar suas estruturas de jogo online, especialmente durante a pandemia. Isso coincidiu com uma preocupação crescente de um aumento nas atividades de apostas ilegais e fornecer pontos de jogo legítimos era visto como a solução lógica.

A partir de hoje, 17 das 23 províncias, juntamente com a capital de Buenos Aires, introduziram alguma forma de regulamentação do jogo.

Impacto Econômico e Base de Jogadores

O mercado de jogos de azar na Argentina continuou crescendo significativamente ao longo dessas mudanças regulatórias. As estimativas atuais indicam um volume de negócios de cerca de US$ 2,5 bilhões anuais, com uma base de jogadores ativos de aproximadamente 8 milhões de pessoas. (Estudos de mercado alternativos fornecem mesmo estimativas mais altas – US$ 3,36 em 2019 e atualmente ultrapassando US$ 4 bilhões).

O que é indiscutível é que o setor teve um aumento notável no faturamento, supostamente de 80% em relação aos anos anteriores. Uma análise aprofundada do mercado projeta que, até o final de 2024, somente o segmento de jogos de azar online pode valer US$ 1,39 bilhão.

Notavelmente, a taxa de penetração do jogo entre adultos é de cerca de 25,87%, influenciada por uma gama expandida de opções de jogos e maior engajamento online.

Tributação e Considerações Sociais

Atualizações legislativas recentes incluem um imposto progressivo implementado pela Administração Federal de Receitas Públicas (AFIP) sobre todas as operações de jogo. A taxa varia de 2,5% para operadores nacionais licenciados a 15% para operadores offshore.

Esta estratégia fiscal, a par de taxas adicionais impostas pelas autoridades provinciais e locais sobre a receita bruta do jogo (GGR) dos operadores, visa equilibrar o crescimento do mercado com as responsabilidades sociais, promovendo o jogo responsável e prevenindo o jogo de menores.

Cultura de Jogos e Gostos dos Jogadores

Jogos a dinheiro real na Argentina são amplamente aceitos, com diversas ofertas em apostas esportivas, cassinos e outros locais de apostas. Pesquisas de 2022 indicam que a parcela mais significativa da população adulta se engaja em apostas esportivas, com as plataformas online se tornando cada vez mais populares (preferidas por 70% dos jogadores ativos).

Do total de jogadores, 47,3% apostam em esportes, seguidos por loteria (41,8%), caça-níqueis online (29,1%) e jogos de cartas (18,2%). As máquinas de jogos físicos ainda atraem 27,3% dos apostadores, refletindo uma preferência diversificada de jogos entre os argentinos. Embora essas ações provavelmente se sobreponham, elas certamente somam a penetração total do mercado adulto de cerca de 25%, vista acima.

Notavelmente, 44% do mercado experimentou apostas desportivas pela primeira vez no ano passado, influenciadas pela publicidade regulatória e pela crescente participação feminina. Esta tendência é apoiada pela crescente legalização e campanhas de sensibilização do público que promovem apostas legais e responsáveis.

Visão Geral dos Jogos de Azar na Colômbia

A indústria colombiana de jogos de azar opera sob um monopólio governamental, estabelecido constitucionalmente e regulado pela Lei 643 promulgada em 2001. Essa lei posicionou a Colômbia como um país pioneiro na regulamentação de jogos de azar na América Latina. Depois, em 2016, o regulamento foi adaptado com especial enfoque nos jogos online e numa melhor proteção dos consumidores em contextos digitais.

A Coljuegos, órgão regulador nacional do jogo, é responsável pela supervisão e implementação dos requisitos do Jogo Responsável. O Conselho Nacional de Jogos de Sorte e Azar (composto pelos Ministérios da Fazenda e Social, representantes de Governadores, Municípios e associações de trabalhadores da saúde) aconselha sobre questões socioeconómicas, molda políticas e aconselha sobre requisitos operacionais para empresas de jogo.

Com 20 operadores de apostas nacionais e aproximadamente 360 locais, além de 15 loterias e mais de 2600 estabelecimentos de jogos, o setor ainda estava em expansão em 2019. Apesar de apenas 17 operadores oferecerem serviços online, estes sozinhos representam 35% do volume de negócios do mercado.

A Coljuegos persegue ativamente bloqueios de sites de operadores não licenciados, tentando manter práticas legais e responsáveis de jogo. Para os autorizados, os jogos online são obrigados a ter uma taxa de pagamento mínima (RTP) de 83%, e o regulador realiza auditorias aleatórias com base nas operações do ano anterior.

Além disso, as operadoras devem pagar impostos equivalentes a 15% de sua receita líquida de jogo, juntamente com uma taxa anual baseada em 811 salários mínimos mensais legais e 1% dos direitos de exploração para a Coljuegos.

Tamanho do Mercado e Dinâmica Recente

Em 2019, o mercado colombiano de jogos de azar teve um faturamento de aproximadamente COP 6,9 bilhões (pouco mais de US$ 2 bilhões). Em 2022, o setor de jogos de azar teve um crescimento ainda maior, especialmente o segmento online. De acordo com a agência nacional de estatísticas DANE, o jogo contribuiu com cerca de 1,7% para o PIB, superando muitas indústrias tradicionais.

A Coljuegos reportou receitas de mais de 796 bilhões de libras (US$ 210 milhões) apenas com taxas de licenciamento, marcando um aumento de 18% em relação ao ano anterior. Estimativas do governo colocam o valor de mercado global do setor em US$ 5,57 bilhões, representando 80% de todo o setor de entretenimento.

O setor também oferece oportunidades de emprego significativas. A indústria é vital no financiamento de serviços sociais e de saúde por meio de receitas fiscais, e estudos acadêmicos destacam esses benefícios socioeconômicos.

Penetração de mercado e insights do jogador

A adoção de jogos de azar online aumentou visivelmente desde a pandemia, com 776,6 milhões de visitas a sites de apostas registradas em 2023, vindas de 9,5 milhões de usuários únicos. O segmento de cassinos online teve o maior crescimento, seguido por bingo, pôquer e apostas esportivas.

Aproximadamente 55% dos colombianos adultos se envolvem em alguma forma de jogo, traduzindo-se em quase 20 milhões de jogadores ativos. As apostas esportivas são as mais populares (com 65,7% dos apostadores), seguidas pelas loterias (44,3%) e caça-níqueis online (22,9%). Uma grande parte dos jogadores de dinheiro real ainda prefere máquinas de jogo físicas colocadas à sua frente (21,4%).

Mercado de Jogos de Azar Chileno, um Olhar Conciso

Assim como seus pares da LATAM, a indústria de jogos com dinheiro real do Chile tem registrado números recordes recentemente. Em 2023, com um aumento de 9,1% na receita ano a ano, atingiu CLP 513,68 bilhões (aproximadamente US$ 530 milhões).

Este impulso foi apoiado por um aumento de 12% nos visitantes do casino, totalizando 7,1 milhões de pessoas. O gasto médio dos jogadores por sessão foi dado em USD 80.

A Superintendência de Jogos de Cassino (SCJ) cita o faturamento do setor em US$ 670 milhões em 2019, com contribuições fiscais líquidas totalizando US$ 210,2 milhões, incluindo impostos específicos do jogo e IVA. As máquinas caça-níqueis dominaram, respondendo por 83,2% das receitas totais, seguidas por jogos de cartas e roleta.

Apesar de algum sucesso consistente de locais baseados em terra, houve uma mudança perceptível em direção às plataformas online à medida que o desempenho dos cassinos começou a diminuir nos últimos dois anos.

O mercado global de jogos de azar no Chile deve crescer 6,9% entre 2020 e 2026, impulsionado pela crescente legalização e regulamentação de cassinos online e apostas esportivas. Enquanto isso, estima-se que a atividade chilena em cassinos offshore cresça pelo menos 10% ao ano, podendo chegar a US$ 170 milhões anuais. Com 900 sites de apostas online no radar, esse crescimento permanece em grande parte não tributado e subregulamentado.

A soma dos números acima leva o mercado a pelo menos US$ 840 milhões, sem ser capaz de estimar totalmente o peso que os concorrentes on-line globais têm no mercado local. Estes montantes também não têm em conta as repercussões económicas decorrentes da criação de emprego e do apoio à atividade económica.

Penetração de Mercado e Base de Jogadores

Tais estimativas sugerem uma base de jogadores de mais de 7 milhões da população adulta de 15,4 milhões, implicando uma alta penetração de mercado de 45%. Esse número ainda é debatido e, no entanto, Polla Chilena observou no início da década de 2010 que quase 60% dos adultos se envolviam em jogos de dinheiro real. Curiosamente, a esmagadora maioria dos jogadores de slot são mulheres nesses relatórios.

Seguindo cálculos nesse sentido, a receita média anual por jogador (ARPU) seria de cerca de US$ 120. Esperamos, no entanto, que os jogadores repetidos provavelmente aumentem o grupo de usuários e derrubem o ARPU nas estimativas governamentais citadas acima.

Inegavelmente, a cultura do jogo no Chile tem raízes profundas, particularmente ligadas ao esporte, com o futebol como o favorito dos fãs. A importância da indústria é fácil de detectar, já que as plataformas de apostas online patrocinam 11 dos 16 times de futebol da primeira divisão chilena.

O aumento dos jogos móveis, juntamente com o aumento da renda disponível e dos investimentos internacionais, impulsionou significativamente o crescimento do mercado de apostas online no Chile. Os esforços locais para promover o jogo responsável também estão impactando positivamente o setor.

Ainda assim, alguns grandes players globais estão considerando sair do mercado devido à longa espera por retornos. Outros aguardam decisões regulatórias finais antes de se comprometerem com uma presença sustentada.

Evolução Regulatória e Contexto Histórico

Antes de 1990, o único jogo legal no Chile era em corridas de cavalos. O cenário evoluiu com a introdução de apostas de odds fixas pela Polla Chilena em 2008. O operador monopolista (e a única casa de apostas esportivas física no país) foi então capaz de instalar mais de 2000 terminais de apostas em todo o Chile.

Hoje, a cultura do jogo no Chile prospera, apoiada pelos avanços tecnológicos após o lançamento das redes 5G. A cobertura de internet do país se estende a 90% da população, auxiliando na evolução do jogo remoto.

A legislação recente procura estabelecer um mercado de jogos online competitivo e regulamentado. Um projeto de lei apresentado em março de 2022 foi aprovado pela Câmara dos Deputados do Chile em dezembro de 2023 e agora está sob análise do Senado.

O projeto de lei impõe requisitos rigorosos para as operadoras, incluindo sua formação como corporações fechadas, uma lista de padrões técnicos, financeiros e de publicidade, e estende a supervisão regulatória a vários órgãos nacionais existentes. As operadoras também precisam permitir o acesso remoto aos seus sistemas pelo SCJ e pela Receita Federal.

Em termos de tributação, espelha em grande parte o sistema de licenciamento da Espanha, com 20% sobre o GGR online e 3% de taxas adicionais (2% destinadas a esportes e 1% para iniciativas de jogo responsável). Os ganhos dos jogadores são tributados em 15%.

No final de 2023, a Suprema Corte determinou um “período de reflexão” de 12 meses para os que são considerados operadores do mercado cinza, adiando sua chance de serem registrados e licenciados. A medida é vista como uma tentativa clara de proteger as estatais durante a transição.

Este é um ponto de discórdia óbvio, pois impede a rápida adaptação da Lei Federal de Jogos de Azar. Enquanto isso, as práticas monopolistas das três principais operadoras chilenas – Loteria Concepción, Polla Chilena e Teletrak Chile – estão criando barreiras, incluindo ações judiciais contra operadoras estrangeiras, o que complica ainda mais a liberalização do mercado.

Todas as esperanças são de que o Chile tenha um sistema de trabalho provisório até o final de 2024 ou início de 2025.

Características Regulatórias Comuns nos Mercados de Jogos de Azar da América Latina

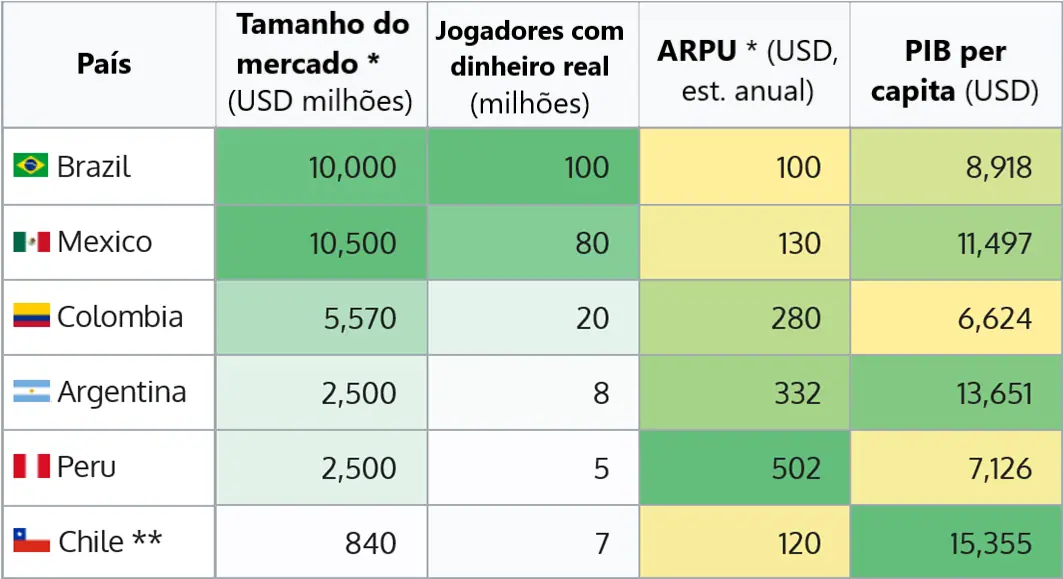

Com base em fontes de dados secundários, relatórios financeiros públicos e estimativas do setor, podemos apresentar um quadro completo dos 6 principais mercados de jogos de azar na América Latina.

Todos eles são totalmente ou quase totalmente regulamentados, mesmo quando os desenvolvimentos recentes ainda podem levar a ajustes fiscais, regulatórios e de licenciamento e atualizações de regras. O que é importante para a indústria de jogos com dinheiro real, no entanto, é que em todos os seis maiores mercados há maneiras de operar legitimamente e trabalhar para tornar esses mercados mais transparentes, sustentáveis e maduros.

ARPU e estimativas de tamanho de mercado * – Números mais precisos só podem ser obtidos após vários anos de regulamentação completa e registros fiscais disponíveis publicamente.

Chile ** – Regulamentação on-line completa ainda pendente de aprovação/promulgação, provavelmente levando à atual subavaliação do mercado.

Precisamos apontar porque a APRU estimada é mostrada lado a lado com o PIB per capita. Isso nos permite visualizar a correlação entre poder aquisitivo, cultura de jogo e hábitos de consumo e seu impacto mútuo nos perfis dos jogadores e no potencial de mercado.

O tema subjacente é bastante evidente – seja por um fator ou outro entre estes (pool de jogadores, poder de compra e cultura de jogos), os 6 principais mercados da América Latina serão cada vez mais e de forma sustentável o foco de atenção dos maiores negócios de iGaming em escala global.

Outros Mercados na América Latina a Serem Observados

Como esta é uma análise detalhada do cenário regulatório e da progressão do mercado de iGaming em todos os países da América Latina, precisamos levar em consideração outras nações fora do top 6. Embora alguns mercados sejam muito menores ou tenham uma base de jogadores com renda disponível modesta, damos uma olhada naqueles com maior relevância para a indústria de iGaming na América Latina.

Os jogos de azar são ilegais no Equador desde 2011. Por outro lado, o governo reconhece que muitos de seus cidadãos jogam em plataformas offshore e diz estar interessado em taxar empresas de jogos online sediadas no exterior.

O jogo na Guatemala é formalmente ilegal, mas praticado em quase todos os lugares sem restrições, uma vez que as salas de jogo ignoram as leis de jogo ultrapassadas (1880). O mesmo vale para os jogos de azar online, já que o país não tem um marco regulatório adequado para esse tipo de jogo pago.

Na Bolívia, o governo proíbe o jogo “não licenciado” desde 2010, mas nunca definiu um processo claro para a concessão dessas licenças. Há uma Autoridade de Jogos, no entanto, que em 2023 começou a discutir abertamente os jogos online e sua popularidade entre os bolivianos.

O Uruguai é uma nação que disponibilizou o jogo terrestre para seus cidadãos e visitantes por quase dois séculos, embora principalmente em áreas turísticas ou limitadas a lojas estatais de apostas esportivas. Ainda assim, mudanças legislativas em 2018 e especialmente em 2022 trouxeram a questão dos jogos online como um passo inevitável. Esse projeto de lei ainda está muito vivo com o debate público em curso.

E há o caso peculiar da regulamentação do jogo na Costa Rica. Este é um país que não tem uma regulamentação específica sobre jogos de azar, mas requer mera aprovação de negócios. Sem agências reguladoras dedicadas, o registro de uma empresa de jogos é possível e feito por operações nacionais e estrangeiras.

Há aqui um denominador comum, em todos os desenvolvimentos recentes acima citados. As autoridades estão acompanhando as tendências de consumo e não antecipando a demanda de jogos (ou mesmo respondendo a ela) regulando o mercado. Nos casos em que não são tomadas medidas concretas, os operadores offshore assumiram o controlo, em particular nas verticais dos esportes e dos casinos.

No entanto, apesar de uma política aparentemente “tardia e insuficiente”, a conscientização está crescendo, especialmente para jogos online com dinheiro real. Lenta, mas seguramente, a maioria das jurisdições sul-americanas optará por agir, dado o vasto potencial da indústria.

Em toda a América Latina, a popularidade dos jogos online a dinheiro real destaca a necessidade de leis claras sobre jogos. As autoridades estão cada vez mais conscientes – assim como a maioria dos players – da necessidade de priorizar a definição, regulamentação, tributação e monitoramento do entretenimento digital pago.

O resultado final desejado da padronização coordenada do setor é uma alta taxa de canalização – a proporção de jogos de azar (online) feitos por meio de pontos de venda legítimos e licenciados. Esta é a única maneira de garantir que todas as atividades de jogos sejam seguras e legais, e a chave para gerenciar uma indústria em crescimento.

As poucas jurisdições restantes na América Latina que ainda precisam elaborar e aprovar regulamentações domésticas, esperamos que encontrem meios de abordar essa questão crucial mais cedo ou mais tarde.

Tendências Recorrentes de Consumo e Comportamento do Jogador

Uma pesquisa de 2022 destacou um aumento nas apostas esportivas em toda a região – apenas 12% dos jogadores relataram apostar com menos frequência do que no ano anterior, enquanto 34% estavam apostando pela primeira vez e mais da metade aumentou sua frequência ou a manteve . Inevitavelmente, eventos globais como a Copa do Mundo aumentam o engajamento, com a empolgação e os ganhos potenciais sendo os principais motivadores.

A mesma pesquisa delineou as razões mais comuns para jogar jogos a dinheiro real na América Latina. As 3 principais respostas dos jogadores foram:

- Quero ganhar dinheiro

- Eu gosto da emoção / experiência

- Isso torna assistir / seguir um jogo mais interessante

De acordo com dados da Similar Web de 2023, a maioria dos países também viu crescimento nas visitas de apostas online. O Brasil teve o aumento mais expressivo, com 96,66%, seguido por Argentina (+63,58%), Peru (+55,66%), Chile (+27,33%) e Colômbia (+12,96%).

O México teve uma queda de 4,45% devido à saturação do mercado e problemas de transparência com cassinos e casas de apostas esportivas estrangeiras.

Inovações Tecnológicas Moldam o Futuro do iGaming na América Latina

Na América Latina, tanto quanto em outros lugares onde o jogo online é praticado, o setor é fortemente impactado pelos avanços tecnológicos em curso. A penetração dos smartphones continua a aumentar e, em alguns casos, ultrapassa a contagem da população doméstica. Os jogos móveis são o modo de acesso preferido para usuários em toda a região, melhorando o envolvimento do usuário à medida que a tecnologia se torna mais acessível.

A maioria das plataformas de iGaming toma muito cuidado em otimizar suas plataformas para expectativas crescentes e fácil acesso móvel. Apenas algumas operadoras estatais ou tradicionais (ou seja, loterias baseadas em papel) ainda precisam se adaptar ou se tornar obsoletas para as novas gerações.

E depois, há a questão das transações seguras em movimento. Abaixo, vamos dar uma olhada mais de perto nas soluções de pagamento de destaque para cada um dos 6 principais mercados LATAM. Por necessidade, todas as inovações que a indústria adota servem para tornar a experiência de jogo fluída e contínua, e isso inclui transações online rápidas e fáceis (particularmente saques, muitas vezes decisivos para a satisfação dos jogadores online).

Blockchain e criptomoedas também encontram seu lugar no iGaming, entregando transações rápidas e maior segurança para usuários e operadores. As seeds de hash baseadas em blockchain também podem permitir que os jogadores verifiquem a justiça dos jogos, melhorando a confiança dos jogadores por meio da transparência real da tecnologia do jogo.

Nos bastidores, provedores de software e operadores de cassino adotam análises avançadas de dados e a inteligência artificial está melhorando seu desempenho. Isso é tão importante para fins de marketing (por exemplo, promoções direcionadas) quanto para oferecer uma experiência de jogo personalizada, aumentando efetivamente a satisfação e a retenção do jogador.

A equipe de pesquisa da ENV Media também emprega análise de dados de vários níveis para produzir insights sobre o comportamento dos jogadores e ajudar as partes interessadas do iGaming a desenvolver estratégias correspondentes às preferências do consumidor e às demandas do mercado.

O Impacto dos Jogos Móveis no Crescimento do Mercado

A adoção de dispositivos móveis e planos de internet acessíveis realmente transformaram o entretenimento digital na América Latina. O fácil acesso a plataformas online por públicos mais amplos é o que tornou o setor um ambiente fértil para algumas das maiores marcas de iGaming.

Mais de 80% dos consumidores adultos em grandes mercados como Brasil e México usam smartphones, tornando as plataformas móveis essenciais para o sucesso do mercado. Os operadores de dinheiro real atraem jogadores mais jovens e experientes em tecnologia e tornam seus produtos leves e responsivos, mesmo quando se trata de jogos imersivos de cassino ao vivo.

Os aplicativos de apostas (com navegação fácil e tempos de carregamento rápidos) são populares em contextos de apostas esportivas acima de tudo, enquanto os cassinos online contam com a integração de seus jogos com navegadores compatíveis com dispositivos móveis.

A tecnologia móvel também fornece uma ampla gama de soluções capazes de superar desafios anteriores relacionados à segurança de pagamentos e segurança de dados.

Métodos de Pagamento de Próxima Geração e Uso Real de Criptomoedas no iGaming

Como mencionado acima, a indústria de iGaming na América Latina tem visto grandes benefícios decorrentes da adoção de pagamentos on-line de nova geração.

A criptomoeda tem sido frequentemente apontada por especialistas em tecnologia como o grande salto nos jogos online. Com razão, quando se trata de soluções baseadas em blockchain para questões de segurança e privacidade. E, até certo ponto, vimos nomes como Bitcoin e Ether desfrutarem de certos níveis de adoção para transações online rápidas e “anônimas“.

Indiscutivelmente, as maiores operadoras ativas na América Latina aceitam moedas digitais como pagamentos em suas plataformas. Isso pode expandir o público, explorando comunidades de jogos de nicho e pools de jogadores transfronteiriços.

Por outro lado, este é principalmente o caso das principais criptomoedas. Os pagamentos com criptomoedas no iGaming não cresceram tão rápido quanto repetidamente previsto em publicações de mídia e análises do setor. No mercado brasileiro, mostrou nossa popular pesquisa de pagamentos, o sistema de pagamentos instantâneos PIX é classificado como o que tem os maiores níveis de segurança e confiança pela iGamers (82%). As criptomoedas apresentaram níveis moderados de confiança (36%), ficando atrás de cartões bancários, boleto e eWallets.

Apenas 8% dos jogadores brasileiros de dinheiro real supostamente usam pagamentos com criptomoedas. Esta não é uma parcela negligenciável, mas não tão importante quanto muitos analistas querem fazer crer. Evidentemente, apesar do “burburinho” em torno das criptomoedas, elas continuam sendo um método de pagamento de nicho para os jogadores online.

As transações cripto em jogos são muito mais significativas em modelos pay-to-earn e ambientes de jogos baseados em NFT. Mas a sua dimensão real mantém-se, até agora, óptima como instrumentos de investimento e muito menos popular como a oferta de pagamento para jogos de azar online.

Além disso, as últimas regulamentações brasileiras realmente abalaram o mercado de soluções de pagamento que atende o setor de iGaming. Pagamentos com cartão de crédito e criptomoedas para transações de jogos com dinheiro real foram proibidos (junto com quase qualquer tipo de incentivo), forçando as operadoras a se adaptarem às novas normas em questão de meses.

Todas as transações terão que ser canalizadas por meio de transferências eletrônicas, como Pix, sistema de pagamentos instantâneos do Brasil, ou transferências bancárias tradicionais autorizadas pelo Banco Central. Essa mudança marca uma mudança em direção a uma supervisão mais rígida e à definição de ambientes de pagamento confiáveis.

As autoridades insistem que o foco está em tempos de transação rápidos e maior segurança. O que isso significa na prática, no entanto, é o possível fim dos pagamentos com criptomoedas e uma transição quase total para métodos de pagamento instantâneos, principalmente Pix e algumas eWallets compatíveis.

Quanto ao resto da América Latina, embora as criptomoedas continuem sendo uma opção no cenário de pagamentos, a abordagem brasileira pode influenciar novos ajustes regulatórios em toda a região.

Naturalmente, os mercados LATAM diferem em termos de líderes de mercado doméstico entre os provedores de pagamento, mas algumas características comuns persistem. Pagamentos móveis e eWallets são bem recebidos, e os jogadores consideram o depósito e a retirada de fundos uma parte essencial de sua experiência de jogo.

Soluções de Pagamento Instantâneo Atingem Pico em Toda a América Latina

Para o Brasil, analisamos recentemente em nosso artigo de pesquisa sobre métodos de pagamento populares como a plataforma de pagamento instantâneo PIX tem sido altamente bem sucedida e eficiente no Brasil.. Ele rapidamente se tornou um método de pagamento massivamente favorecido por sua velocidade e recursos fáceis de usar, com o setor de iGaming não sendo exceção.

Entre seus vizinhos, vimos que muitos seguiram o exemplo. O Banco Central do Peru exige que as duas carteiras eletrônicas mais populares do país – Yape e Plin – forneçam interoperabilidade suficiente para garantir pagamentos instantâneos e melhor serviço aos consumidores.

Além disso, a Câmara de Compensação Eletrônica do Peru (CCE) também abordou a eficiência dos sistemas de pagamento instantâneo, a influência positiva que eles têm na transparência do mercado e a possibilidade de supervisão. Como consequência, a CCE apresentou planos para projetar e lançar um sistema de pagamento instantâneo peruano baseado em mecanismos de compensação aprimorados. (Até o momento em que este artigo foi escrito, nenhuma estrutura desse tipo foi implantada).

Em dezembro de 2020, o sistema de pagamento instantâneo da Argentina, chamado Transferencias 3.0, foi implementado oficialmente pelo Banco Central da Argentina. Projetado para fornecer transferências de conta de pares ultrarrápidas (A2A), logo ganhou ampla popularidade em todo o país.

O Banco Central da Colômbia iniciou o processo de baixo para cima, com um Fórum de Sistema de Pagamentos encarregado do desenvolvimento de uma estrutura nacional de pagamento instantâneo. A câmara de compensação de transações forneceu orientações para a interoperabilidade de um sistema de pagamentos de nova geração.

A plataforma de liberação instantânea resultante da Colômbia é chamada Transfiya. Ela fornece transações móveis P2P em tempo real. A infraestrutura bancária existente foi usada como base de uma solução segura, mas a nova interface e integração de sistemas tornou os pagamentos eletrônicos muito mais acessíveis, aumentando efetivamente a inclusão financeira em todo o país.

Os reguladores financeiros na Colômbia agora estão pressionando por uma melhor interoperabilidade entre outros aplicativos e eWallets. Um código de pagamento padrão está sendo desenvolvido como uma forma de tornar as transações entre plataformas compatíveis.

No México, o chamado Codi (Cobro Digital) é uma plataforma introduzida pelo Banco do México para apoiar pagamentos instantâneos via QR code e tecnologia NFC. Também visa aumentar a participação das transações digitais e melhorar a inclusão financeira.

O México também tem um sistema de transferência bancária em tempo real chamado SPEI (Sistema de Pagos Electrónicos Interbancários). É amplamente utilizado para transações corporativas e pessoais, oferecendo liquidações de pagamento imediatas.

Todas as soluções acima que apresentamos fazem parte de uma tendência regional mais ampla. Os bancos centrais em toda a América Latina estão se movendo de forma proativa e implementando padrões e regulamentações tecnológicas para acelerar os ecossistemas de pagamento locais.

O crescimento do uso de sistemas de pagamento instantâneo em toda a região está abrindo possibilidades para novos produtos financeiros. Mais importante para a indústria de iGaming, amplia o grupo de consumidores digitais ativos e lhes dá acesso a entretenimento online pago.

O Papel do Investimento Internacional

O investimento internacional tem sido fundamental para a expansão e sofisticação da indústria de iGaming na América Latina. O influxo de capital estrangeiro não só impulsionou a infraestrutura tecnológica das plataformas iGaming, mas também aumentou a vantagem competitiva dos mercados locais.

Como resultado, ao longo dos anos, vimos a introdução de recursos avançados de jogos e a ampliação do acesso dos jogadores às redes internacionais de jogos.

Benefícios para os Mercados Locais

A expansão do mercado é a primeira consequência linear do investimento estrangeiro no setor. Ele ajudou as operadoras registradas localmente a escalar rapidamente para atender à crescente demanda por serviços de iGaming. Isso inclui a expansão para novas categorias de jogos e a incorporação de soluções de jogos móveis, que são vitais dada a alta penetração móvel na região.

Os investimentos em jogos também levaram, indiscutivelmente, ao avanço tecnológico. A introdução de tecnologias de ponta, como AR/VR e IA, inaugurou experiências de jogo personalizadas. A integração blockchain, por outro lado, é um excelente exemplo de melhoria da justiça e segurança do jogo. Essas tecnologias são cruciais para ganhar a confiança do consumidor e melhorar o envolvimento do usuário.

O investimento sustentável acabou por melhorar a conformidade regulamentar do setor. Os investidores internacionais chegam com certas expectativas de padronização e conformidade, e seu envolvimento acelera o desenvolvimento e a aplicação de regulamentações locais, juntamente com alguns padrões globais. A sinergia de ambos os paradigmas provou ser benéfica para a sustentabilidade de longo prazo da maioria dos mercados.

Riscos e Consequências Indesejáveis

A volatilidade do mercado e as mudanças regulatórias são os principais tipos de desafios no setor, em qualquer lugar do mundo.

Embora o capital estrangeiro possa impulsionar o crescimento, ele também traz exposição às flutuações do mercado global que podem respingar nas operações locais. Por outro lado, a indústria de iGaming também é frequentemente afetada por mudanças de políticas domésticas – ou simplesmente mudanças de atitudes em relação às partes interessadas offshore – que podem alterar a dinâmica do mercado da noite para o dia.

No final, os empreendimentos de jogos inevitavelmente precisam se apresentar como um ajuste cultural às demandas dos consumidores locais. Uma cultura de jogo específica se traduz em um conjunto de várias camadas de preferências dos jogadores às quais os investidores estrangeiros precisam ser sensíveis. A incapacidade de se alinhar com as expectativas do consumidor pode levar a uma má recepção do mercado e ao baixo desempenho das plataformas de jogos.

Clima Atual de Investimento

As tendências recentes mostram um aumento significativo nas atividades de fusões e aquisições (M&A) no mercado de iGaming. Grandes empresas buscam consolidar suas posições no mercado. Uma das formas mais curtas de se expandir geograficamente (entrando em novos mercados) é fazendo aquisições estratégicas de concorrentes. Brasil e Peru são explicitamente apontados como potencialmente “mercados altamente lucrativos” por consultorias de investimento.

Além do dimensionamento das capacidades operacionais e da cobertura de mercado, as fusões e aquisições geralmente levam à diversificação de produtos, tornando os portfólios de jogos mais ricos e melhor preparados para responder às oportunidades emergentes e às especificidades do mercado local.

Em última análise, espera-se que o investimento internacional traga uma série de benefícios para o mercado latino-americano de iGaming. No entanto, também requer uma navegação cuidadosa dos desafios únicos da região e compreensão em primeira mão das especificidades do mercado local. As empresas de jogos devem se manter ágeis, alinhando suas estratégias com as condições do mercado local e cenários regulatórios para capitalizar totalmente seus investimentos.

Tendências Futuras e Previsões de Mercado

Até agora, expusemos tendências atuais, inovações relevantes e ambientes regulatórios na maioria dos mercados latino-americanos. Isso nos permite analisar e explicar a dinâmica do mercado de iGaming, mas também nos permite projetar certas tendências e fazer previsões para o futuro de curto a médio prazo (2-4 anos) da indústria.

Aqui estão nossos principais pontos de previsão sobre a indústria de jogos de azar online na América Latina:

1. Aumento da Regulação e Formalização do Mercado

Em toda a América Latina, há uma clara tendência para a formalização e regulamentação da indústria de iGaming. Recentemente, países como Brasil e Colômbia fizeram avanços significativos no estabelecimento de marcos legais centrais para jogos de azar online. Espera-se que essa tendência continue, com mais países formalizando seus ambientes regulatórios. Isso provavelmente levará a:

- Maior estabilidade do mercado e confiança dos investidores – À medida que as regulamentações se tornam mais claras e consistentes, podemos esperar um aumento do investimento internacional e doméstico no setor de iGaming.

- Proteção aprimorada dos jogadores – Com regulamentações formais, haverá um foco maior no jogo responsável, na proteção dos jogadores e nas práticas de combate à lavagem de dinheiro (AML).

- Aumento das barreiras de entrada no mercado – Embora a regulamentação traga estabilidade, ela também significa custos de conformidade mais altos, o que poderia limitar a entrada no mercado para players bem capitalizados.

2. Inovação Tecnológica e Jogos Móveis

A penetração dos smartphones e da internet continua a aumentar na América Latina. Os jogos móveis podem não ser uma novidade, mas ainda são uma área de crescimento fundamental para a indústria de iGaming. Com mais avanços baseados em tecnologia, espera-se que isso leve a:

- Jogos móveis onipresentes – O papel já significativo das plataformas móveis nos jogos continuará a crescer. A diminuição do número de operadoras da LATAM que não fizeram disso uma prioridade, terá que otimizar suas ofertas para os usuários móveis.

- Adoção de novas tecnologias – Tecnologias como realidade virtual (VR), realidade aumentada (AR) e blockchain podem se tornar mais comuns no iGaming, oferecendo experiências de jogo imersivas e seguras.

3. Expansão das Soluções de Pagamento Instantâneo

A diversificação das soluções de pagamento é um processo contínuo na América Latina. A integração de eWallets rápidas e moedas digitais se tornará mais pronunciada. Esse processo é impulsionado pela demanda por métodos de pagamento mais seguros, convenientes (e possivelmente anônimos). As previsões incluem:

- Mais lento do que o esperado, mas eventualmente maior aceitação das criptomoedas – À medida que operadores e jogadores buscam métodos de transação mais eficientes, o uso de Bitcoin e outras criptomoedas aumentará, alinhado com sua crescente aceitação globalmente.

- Inovação nas tecnologias de pagamento – Os prestadores de serviços de pagamento continuarão a inovar, oferecendo transações mais rápidas, seguras e com taxas mais baixas, melhorando a experiência do usuário. Seguindo o exemplo de alguns pioneiros da América Latina, outras nações podem lançar seus próprios sistemas de pagamento.

4. Ascensão de Mercados Mais Jovens e Novos Segmentos de Consumo

À medida que a indústria de iGaming amadurece em mercados estabelecidos como o México, novos mercados assumirão mais importância no cenário global. O Brasil é uma escolha fácil, já grande o suficiente para atrair o interesse dos investidores. No entanto, países que estão atualmente no radar, como Peru e Chile, podem ver um crescimento substancial devido a melhorias regulatórias e maior interesse de operadores internacionais.

Além disso, segmentos de consumidores inexplorados receberão cada vez mais atenção, incluindo jogadores do sexo feminino e demografia mais velha, levando a um mercado mais diversificado.

5. Desafios – Regulação, Concorrência e Saturação do Mercado

Embora o futuro seja muito promissor para a indústria de iGaming na América Latina, ele não será isento de desafios:

- Imprevisibilidade regulatória – À medida que os países refinam seus marcos regulatórios, as mudanças em curso podem representar demandas para as operadoras que precisam se adaptar rapidamente (por exemplo, veja a proibição de máquinas caça-níqueis no México e certos métodos de pagamento no Brasil).

- Aumento da concorrência – À medida que o mercado se torna mais atrativo, a concorrência se intensificará, pressionando as margens e exigindo mais diferenciação em um mercado “lotado”.

- Saturação do mercado – Com a proliferação de cassinos online e plataformas de apostas esportivas, a aquisição e retenção de jogadores se tornará cada vez mais desafiadora.

Aproveitando a Oportunidade – O futuro Brilhante do iGaming na América Latina

Terminamos nossa análise abrangente da indústria de iGaming na América Latina com a clara convicção de que o setor está pronto para anos de crescimento constante. Melhorias regulatórias e avanços tecnológicos estão alimentando um mercado fértil para as empresas e uma riqueza de opções para os consumidores.

À medida que as jurisdições da América Latina parecem determinadas a tornar os jogos com dinheiro real mais seguros, justos e acessíveis, só podemos prever uma forte concorrência estimulando a expansão e a maturidade do mercado. A nova tecnologia também enriquecerá a experiência de jogo, tornando-a mais envolvente e segura.

Com isso em mente, a América Latina provavelmente se tornará uma das macrorregiões mais importantes do iGaming. Em comparação com os mercados fragmentados na Ásia e na América do Norte, é claro por que esperamos ver operações cada vez mais fáceis e seguras na América Latina.

Para uma ampla gama de partes interessadas em jogos, agora é a hora de aproveitar as oportunidades apresentadas por esta região dinâmica. Aqueles que forem capazes de se adaptar rapidamente ao ambiente regulatório e tecnológico em evolução se encontrarão bem posicionados para ter sucesso neste mercado em crescimento.