O mercado de jogos de azar do Peru é um dos poucos na América do Sul que é totalmente regulamentado. Legisladores e empresas de jogos levaram mais de quatro décadas para levar a indústria para onde está agora. É seguro dizer que, hoje, os jogos a dinheiro real gozam do reconhecimento de uma parcela considerável de adultos peruanos, com cassinos terrestres e apostas online como opções populares.

Nosso estudo fornece uma análise detalhada dos números e tendências socioeconômicas que distinguem o mercado de jogos de azar no Peru. Também analisamos a história e a evolução dos regulamentos ativos, bem como algumas das principais características dos jogadores de dinheiro real no país.

Escopo Atual do Mercado de Jogos de Azar do Peru e Projeções de Crescimento

O setor de jogos de azar no Peru tem visto décadas de operações econômicas legítimas, principalmente por meio de verticais clássicas, como sorteios de loteria e casas de caça-níqueis. Os jogos online tiveram participações modestas até meados da década de 2010, quando a crescente penetração da internet começou a ter um impacto.

Essa tendência em particular viu um impulso após a pandemia de COVID-19, à medida que todo o macro setor de entretenimento online experimentou uma transformação benéfica. Os jogos de azar online são ainda impulsionados pela adoção de tecnologia em massa e, finalmente, por uma nova estrutura regulatória (veja abaixo).

As estimativas do tamanho do mercado e desenvolvimentos da indústria incluem canais de jogo on-line e terrestres. Analisamos os dados disponíveis para segmentos macro separados, nomeadamente casinos online e apostas desportivas, bem como opções de jogo presencial, como slots, lotarias e instalações de casino.

Jogos Tradicionais de Azar

As loterias, juntamente com jogos de dinheiro real relacionados e derivados, como bingo, raspadinhas e keno, são formatos de jogos tradicionais bem conhecidos no Peru. A nacionalmente proeminente “La Tinka S.A.” se destaca entre as operadoras de loterias, com produtos como Gana Diario, Kábala, Raspaditas e Kinelo, além do nome familiar La Tinka. (A empresa-mãe também administra apostas desportivas sob as marcas Te Apuesta e Ganagol, bem como jogos “quick-play” através do seu Casino, RaspaYá! e Deportes virtuales).

O apelo nostálgico dos jogos de loteria à moda antiga ainda atrai milhões no Peru, mesmo que seja menos pronunciado nas gerações mais jovens. Há pelo menos mais dez empresas licenciadas administrando sorteios de loterias com abrangência nacional.

Estudos universitários mostram que, por volta da virada do século (1999-2000), os peruanos gastavam aproximadamente US$ 50 milhões em bilhetes de loteria e cerca de US$ 100 milhões em jogos de cassino e caça-níqueis a cada ano. Avançando duas décadas – dados do setor revelam que, em 2019, as vendas de ingressos da La Tinka cresceram para US$ 314 milhões, caindo para US$ 256,7 milhões no primeiro ano afetado pela pandemia.

Setor de Jogos de Azar Terrestre (Offline)

Em relatórios do governo de 2020, o setor de jogos de azar offline no Peru tinha cerca de 327 operadores ativos. A esmagadora maioria – três quartos – estava concentrada na capital Lima e arredores.

Números ainda mais detalhados da indústria são citados – jogos a dinheiro real estavam disponíveis em 744 locais de jogos (acomodando 83.826 máquinas caça-níqueis e 256 mesas). Antes da pandemia, eles empregavam 87 mil pessoas diretamente e outras 25 mil indiretamente. Publicações da indústria de jogos indicam faturamento anual de cerca de 3,711 bilhões de PEN (cerca de US$ 1 bilhão). Só as receitas fiscais ultrapassaram os 500 milhões de PEN (135 milhões de dólares).

As autoridades peruanas (e associações do setor) tradicionalmente consideram as instalações de jogos presenciais separadamente das plataformas de jogos online. Curiosamente, quando consultas públicas foram realizadas com partes interessadas do setor antes da recente mudança regulatória, apenas 29 operadores on-line foram identificados como baseados no Peru.

Setor de Jogos de Azar Online do Peru

O aumento da proeminência das opções de jogo online é inconfundível em toda a América Latina, e o Peru não faz exceção a essa tendência. Um amplo espectro de opções está atualmente disponível, espelhando realidades pós-pandemia em outros lugares. Além do número acima de operadores domésticos de iGaming (29), as autoridades contabilizaram outros 86 ativos no Peru, apesar de estarem baseados no exterior.

As apostas esportivas online têm sido a maior força motriz por trás dessa expansão. O futebol, em particular, conquistou cerca de 90% dessa vertical, seguido pelo basquete e eSports.

Soluções fintech (incluindo pagamentos em criptomoedas) e inovações tecnológicas tornaram o cenário peruano de jogos online mais seguro, transparente e “global”, de várias maneiras.

Estimativas conservadoras projetam volumes do mercado de apostas esportivas online em 2024 em torno de US$ 169 milhões, enquanto o total de operações online é de US$ 315 milhões (e crescendo 6,4% ao ano pelo menos até 2028).

O Ministério do Comércio Exterior e Turismo (Mincetur), tradicionalmente neglocenciado pelo setor, discorda desses números. As estimativas do início de 2022 colocavam o mercado de apostas online em cerca de US$ 1 bilhão em 2022 (PEN 3,8 bilhões). Os números pós-Copa do Mundo mostraram que o faturamento real foi cerca de 20% maior, impulsionado pelo fórum esportivo global – cerca de 4,5 bilhões de PEN (US$ 1,2 bilhão).

No final, estes últimos números parecem ser a nova norma. Estudos acadêmicos apontam que o faturamento do jogo online em 2020 também atingiu PEN 4,5 bilhões a uma taxa de 150.000 apostas diárias médias. Evidentemente, o mercado peruano de jogos de azar online vem cumprindo rapidamente seu potencial, em parte por causa da transição digital e em parte por causa das novas perspectivas sobre a regulamentação.

Funcionários do Mincetur confirmaram que o principal objetivo dos esforços legislativos recentes era licenciar e tributar operadores estrangeiros de jogos online nas mesmas condições que as plataformas nacionais. Na verdade, o Peru foi o terceiro país da América do Sul a regular aberta e amplamente o iGaming, atrás da Colômbia e da Argentina (embora em 3 províncias incluindo apenas Buenos Aires). O Brasil se juntou aos vizinhos ocidentais em dezembro de 2023 para se tornar um mercado regulamentado de jogos de azar.

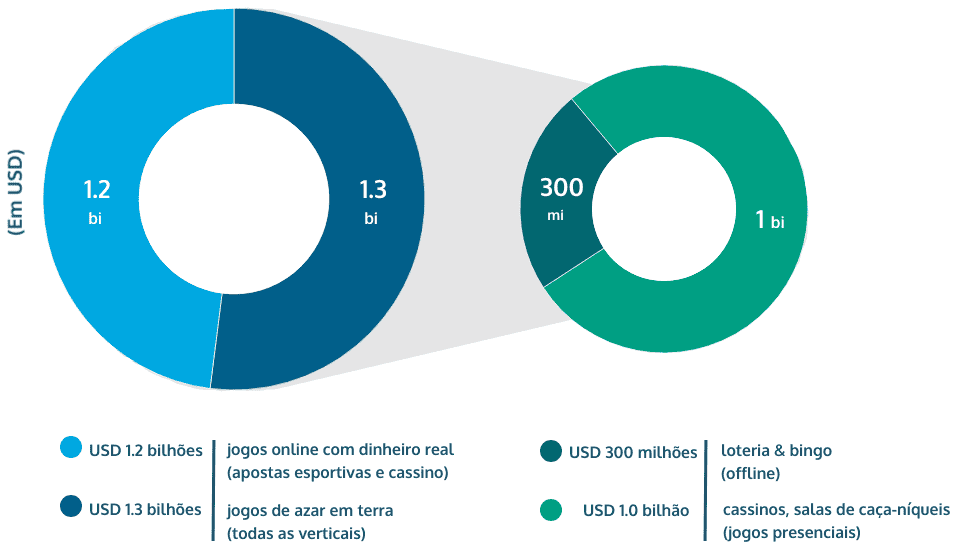

Tamanho Total do Mercado

Em última análise, um número de mercado abrangente emerge:

- Se considerarmos os operadores de iGaming, a maioria oferece apostas esportivas e jogos de cassino no mesmo site. Mesmo que esta seja uma estimativa cautelosa (e momentânea), podemos concordar com segurança com os US$ 1,2 bilhão mencionados acima.

- A esse montante, precisamos adicionar US$ 1 bilhão de cassinos terrestres e instalações de jogos de azar presenciais.

- Devido à popularidade duradoura das formas tradicionais de jogo – loteria e bingo, acima de tudo – os cerca de US$ 300 milhões de 2019 também parecem um faturamento anual razoável. Embora menos da metade em comparação com as receitas do cassino (uma proporção que vimos relatada por volta de 2000), isso reflete a dinâmica atual e esperamos que eles percam participação de mercado em relação às verticais de iGaming de jogo rápido ou imersivo.

Ao todo, isso eleva o tamanho total do mercado para cerca de US$ 2,5 bilhões. Esse montante inclui praticamente todas as verticais de jogos com dinheiro real e reflete a imponente estatura atual do setor. Mas também nos dá uma ideia do seu impressionante potencial de expansão, tendo em conta que se trata de números anteriores à regulamentação.

A Evolução da Regulação dos Jogos de Azar no Peru

O novo marco regulatório entrou em vigor em fevereiro de 2024, transformando profundamente o cenário dos jogos. A grande diferença foi a clara mudança de foco para as verticais de jogos online, com as apostas esportivas como o segmento de cartazes.

As leis de jogo mais recentes exigem que os operadores estejam em conformidade com as normas técnicas atualizadas e os requisitos de certificação. Crucialmente, permite que as operadoras existentes busquem autorização sem cessar suas operações, enquanto os novos entrantes devem obter aprovação regulatória antes de iniciar as atividades.

Os operadores precisam nomear um representante legal local responsável por gerenciar os procedimentos administrativos, legais e técnicos para garantir a aprovação. Mais importante, uma curta fase de transição deve levar a um mercado de jogos online técnica e eticamente compatível no Peru.

O papel da DGJCMT

A Direcção-Geral de Jogos de Casino e Slot Machines (DGJCMT) é um importante órgão executivo dentro do Mincetur. É a autoridade que supervisiona o licenciamento, a conformidade e a aplicação dos regulamentos da indústria de jogos de azar. Essa autoridade é fundamental para monitorar o mercado, garantir a aderência às normas legais e promover um ambiente de jogo seguro.

De acordo com as prioridades declaradas dos legisladores peruanos, a DGJCMT tem atualmente três objetivos principais:

- Garantir a proteção do jogador (por exemplo, suporte ao consumidor e políticas de mitigação de riscos)

- Elevar a qualidade do jogo (por exemplo, acolher a inovação);

- Regulamentos de execução (por exemplo, normas legais e tecnológicas de segurança e transparência).

Tal abordagem é vista como a única maneira de proporcionar um futuro sustentável para um mercado em crescimento inevitável.

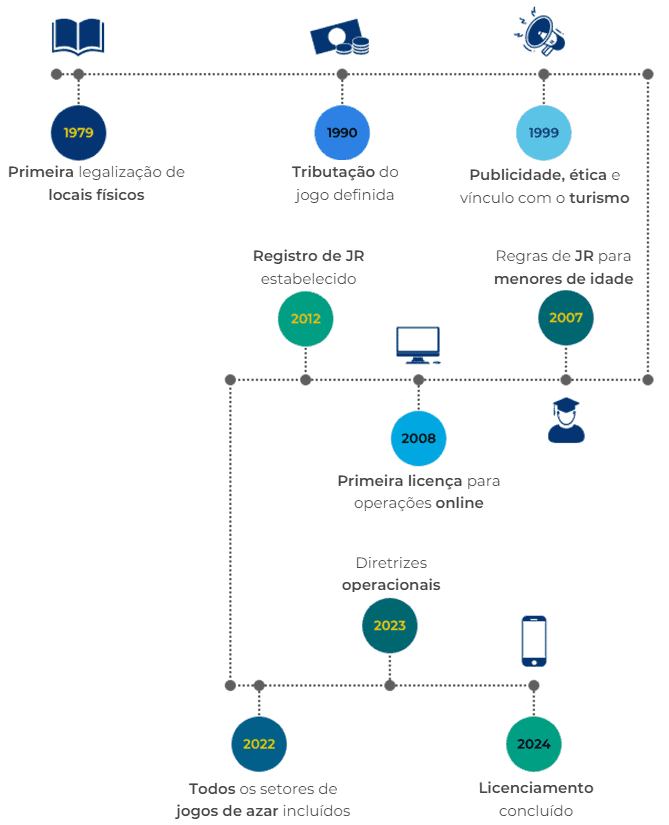

Breve História das Leis Peruanas de Jogos

A jornada de regulamentação do jogo no Peru começou em 1979 (com o Decreto-Lei nº 22515 destinado a legalizar os estabelecimentos de jogos de azar terrestres). A medida deu o impulso para uma onda de cassinos em todo o país. Investidores locais e internacionais se juntaram ao mercado de jogos, muitos explorando o potencial do turismo de jogos.

Ao longo dos anos desde então, a DGJCMT e a Mincetur têm procurado atualizar e adaptar o quadro legal às tendências globais e às exigências do mercado. Alguns dos marcos regulatórios incluem o Decreto Legislativo nº 608 de 1990 (sobre fórmulas de tributação para operações de jogos de azar), e a Lei nº 27153 (sobre diretrizes éticas e promocionais para estabelecimentos de jogos, preservando o potencial turístico) alterada pela Lei nº 27796 em 1999.

Os jogos online a dinheiro real só foram considerados para regulamentação quase uma década depois, com a disseminação e o crescente acesso à internet. A primeira licença para operações de casino online foi emitida em 2008.

Mudanças significativas relacionadas à política de jogo responsável (RG) foram feitas em 2007 e 2012, lançando as bases para a regulamentação moderna do iGaming.

Na verdade, o Peru nunca proibiu (explicitamente) os cassinos online que operam no mercado. A lógica sempre foi que, se as plataformas offshore atendessem aos padrões estabelecidos pelas autoridades para operadores domésticos, elas seriam elegíveis para licenças de jogo válidas.

A abordagem amplamente permissiva viu a entrada no mercado de inúmeras marcas (pelo menos 115, veja acima), com alguns nomes de destaque global ativos no país há anos.

Situação Atual das Regulamentações de Jogos de Azar no Peru

Em resposta à crescente demanda e à contínua expansão do mercado, o Peru tomou medidas concretas para garantir a tributação efetiva das operações de jogos. A necessidade de maximizar os benefícios públicos foi o ponto de partida para buscar melhores regulamentações sobre jogos de azar.

Com a aprovação da Lei n° 31557 e sua alteração, a Lei n° 31806 em 2022, a maioria das verticais de jogos de azar foram incluídas sob um marco legal abrangente. Em 2023, o Decreto Supremo N° 005-2023 previu a promulgação dessas leis por meio de diretrizes operacionais detalhadas para apostas esportivas online e uma série de serviços de jogos a dinheiro real.

A portaria (ou seja, regulamentos específicos) estipula que os operadores de cassino online precisam ter uma licença de jogo válida da DGJCMT para poder fornecer serviços de iGaming legalmente. As regras também listam meios, canais e padrões para obter e manter operações legítimas.

O processo de licenciamento foi iniciado em meados de fevereiro de 2024 e permaneceu aberto por um mês. A ênfase inicial foi no cumprimento de curto prazo, com penalidades por descumprimento variando de multas (ou seja, até US$ 260.000) à exclusão permanente do mercado.

Efeitos Previstos no Mercado de Jogos de Azar do Peru

Como já enfatizado, a principal preocupação das autoridades peruanas era garantir condições equitativas entre operadores nacionais e estrangeiros, principalmente em termos de tributação. Esse aspeto é fulcral e os impostos de 12% sobre o lucro líquido entram em vigor a partir de abril de 2024 para todas as empresas que conseguirem obter uma licença.

Os resultados esperados são vistos como decisivamente positivos e muitas vezes amplamente divulgados pelo Mincetur – aumento da receita do governo, maior proteção ao consumidor por meio de medidas de jogo responsável e crescimento econômico por meio da criação legítima de empregos e um influxo de investimentos. Sem dúvida, uma abordagem transparente que inclua campanhas de sensibilização é a melhor forma de aplicar legislação tão sensível.

As autoridades também se comprometeram formalmente com a redistribuição de curto prazo das receitas fiscais do jogo (de cerca de US$ 44 milhões) para serviços públicos relacionados ao turismo, esportes e iniciativas de saúde mental. Os planos de longo prazo incluem mais apoio à educação, saúde e programas sociais.

Para as partes interessadas da indústria de jogos, o verdadeiro valor em tais regulamentações é a oportunidade de investir e operar de forma legítima e sustentável, com um horizonte de planejamento confortável. Crucialmente, as atualizações recentes da estrutura regulatória incluem uma gama diversificada de verticais de jogos com dinheiro real, canais e modelos de operação.

Mais especificamente, apesar da ênfase pública (e foco da mídia) nas plataformas de apostas esportivas, o recente debate regulatório sempre incluiu jogos de cassino online. As opções de jogos virtuais foram indicadas como incluindo jogos que estão fora do escopo das instalações físicas de jogo. Uma gama mais ampla de experiência de jogos on-line é projetada para interromper o fluxo de atividade econômica para sites offshore e, possivelmente, atrair consumidores estrangeiros adicionais.

Por fim, a dedicação de mais esforços, normas e fundos para benefícios sociais não é um fardo para o setor. Muito pelo contrário, o paradigma do jogo responsável provou ajudar a impulsionar os mercados para a plena maturidade e produzir benefícios sustentáveis para empresas e consumidores.

Cultura do Jogo no Peru – Aprovação Dentro dos Limites Éticos

O reconhecimento formal de todo o espectro do jogo marca um movimento consciente no sentido de preencher uma lacuna entre a realidade jurídica e a demanda do mercado. Assim, os legisladores peruanos reconhecem o que já existe no país em termos de cultura de jogos e práticas de consumo na vida real.

O desafio é conciliar a maximização dos ganhos econômicos públicos (tributários e trabalhistas) com os benefícios intangíveis das práticas éticas de jogo.

Insights Soci

A Pesquisa universitária sobre cassinos no Peru lança mais luz sobre a percepção do país sobre jogos de azar. Analisando hábitos, compromissos financeiros e avaliação mais ampla do público sobre o segmento, o estudo se concentra particularmente em salas de jogos “exclusivas”.

Os resultados delineiam uma recepção um tanto negativa dos jogos com dinheiro real, especialmente em tais contextos e em relação a potenciais clientes de alto nível. Esse tipo de feedback persistiu principalmente por causa de certas expectativas do público relacionadas a valores éticos e responsabilidade corporativa. As preocupações concretas listaram lavagem de dinheiro, práticas antiéticas do operador e risco de jogo (ou seja, jogo problemático ou potencial de dependência).

Por outro lado, a maioria das conclusões sublinha o potencial de melhoria na indústria do jogo. As recomendações incluíram a melhoria da imagem pública e a priorização de práticas éticas e da qualidade dos serviços. Tais estratégias sugerem que, ao abordar essas preocupações – muitas vezes ideológicas, mas em grande parte alteráveis por meio de ferramentas de Jogo Responsável, padrões e políticas da indústria – sempre se espera que o setor cumpra seu potencial de crescimento legítimo.

Nesse sentido, associações do setor como a SONAJA (Sociedade Nacional de Jogos de Azar) e a APADELA (Associação Peruana de Apostas Esportivas) sempre adotaram uma postura proativa. Congratularam-se com uma maior transparência setorial, manifestaram vontade de se adaptarem às novas legislações e procuraram uma comunicação eficaz com os reguladores e o público em geral.

Pool de Jogadores, Perfil e Preferências no Mercado de Jogos do Peru

O crescimento e a maturidade do mercado, que vêm com a estabilidade regulatória, também devem diversificar a base de jogadores, alcançando novos círculos demográficos e sociais. Estudos de mercado estimam a receita média por usuário (ARPU) em US$ 502,20 anuais para os jogadores online peruanos em 2024.

A penetração de mercado é projetada de forma muito mais conservadora pela mesma fonte, em apenas 750 mil players até 2028. As múltiplas fontes oficiais que citaram anteriormente sobre o tamanho total do mercado devem nos permitir fornecer uma estimativa mais precisa do grupo de jogadores.

Se os cerca de US$ 500 avaliarem com verdade os gastos anuais dos jogadores de dinheiro real no Peru, então o faturamento de US$ 2,5 bilhões provavelmente será gerado por cerca de 5 milhões de jogadores. Dos cerca de 24 milhões de adultos no Peru em 2023, isso leva a penetração de mercado ligeiramente acima de 20% – um número bastante sensato, mesmo sem levar em conta a trajetória otimista de crescimento do iGaming nos próximos anos.

Demografia, Hábitos de Jogo e Tendências Regionais

A complementaridade entre estabelecimentos de jogos online e terrestres abrange um amplo escopo de demografia, perfis socioeconômicos e níveis de adoção regional.

Ainda assim, pesquisas do setor conseguiram descobrir alguns traços gerais do jogador típico no Peru. Os destaques incluem:

- 21% dos adultos peruanos se envolveram em alguma forma de jogo em 2021 – confirmando nossas estimativas acima.

Houve uma propensão um pouco maior para jogar nas províncias (23%) em comparação com a capital Lima (20%). Talvez sem surpresa, as opções de apostas digitais foram preferidas em Lima, enquanto os locais de jogo físico foram favorecidos em outras províncias. Os moradores de Lima também focaram suas expectativas na segurança e facilidade de pagamento, enquanto em outros lugares os usuários evocaram o atendimento ao cliente e os ganhos potenciais como principais motivadores.

- O perfil demográfico indica uma predominância masculina (70%), especialmente na faixa etária de 25 a 40 anos (56% do total de jogadores do sexo masculino).

- Em termos de opções de jogo, as apostas de futebol têm claramente a maior participação. No entanto, há um crescimento inconfundível em jogos de cassino e gêneros novos como eSports, especialmente entre os peruanos mais jovens.

Para obter mais informações sobre os hábitos de consumo, precisamos nos referir novamente ao estudo feito por pesquisadores de pós-graduação da Pontifícia Universidade Católica do Peru visto anteriormente, embora feito em contextos terrestres.

- Os jogadores geralmente alocam de 1 a 3 horas quando visitam cassinos.

- Em termos de gastos, a maioria dos peruanos são jogadores cautelosos – 47% indicam que gastam abaixo de PEN 100 (~USD 25), enquanto 41% estão dispostos a gastar entre PEN 100 e 300, um padrão de gastos mais dedicado, mas ainda moderado, para uma experiência de jogo presencial. Apenas 2% gastariam mais de PEN 500 durante uma sessão de jogo de um dia.

Desenvolvimento Econômico e Fatores Colaterais

Nas últimas duas décadas, o Peru alcançou um crescimento econômico notável, reduzindo significativamente os níveis de pobreza e fazendo a transição para uma economia de renda média. A renda per capita subiu para mais de US$ 7 mil em 2022, de apenas US$ 2 mil vinte anos antes.

Para fins de nossa análise, além dos indicadores macroeconômicos, esses números significam que os peruanos adultos têm desfrutado recentemente de maiores quantidades de renda disponível. Proporcionalmente, isso também significa mais fundos disponíveis para gastos discricionários, como entretenimento, incluindo jogos pagos.

O escopo do mercado de jogos de azar em expansão é visto a partir das estimativas de volume de negócios e projeções de receita tributária (acima). Ainda mais claramente, é evidente a partir de relatórios sobre o crescimento do grupo de jogadores. Fontes acadêmicas citam 2 milhões de apostadores online em 2019, aumentando acentuadamente para 5 milhões em 2020 e até 6 milhões em 2021.

Esses números são verificados com nossas próprias avaliações (cerca de 5 milhões), mesmo que o quadro geral seja um pouco mais complexo de descrever. Muitos desses jogadores provavelmente fizeram a transição de jogos offline e presenciais – em parte devido ao período pandêmico e de forma duradoura por causa da crescente adoção de tecnologia (ou seja, celulares acessíveis e melhor acesso à internet).

Inevitavelmente, um novo impulso foi dado pela nova regulamentação do jogo. Mais transparência do mercado e a proteção esperada dos jogadores só podem ter impactos benéficos para o setor.

Grandes eventos esportivos oferecem incentivos extras para apostadores peruanos casuais. No entanto, o pool total de jogadores sempre tende a ficar em níveis mais altos, em vez de descer depois.

Tecnologia e Infraestrutura Digital do Peru

A transição digital, em grande parte previsível, também pode ser rastreada por meio de estatísticas públicas. Atualmente, cerca de 25 milhões de peruanos têm acesso à internet, o que se traduz em uma taxa de penetração de aproximadamente 75%. Voltando a 2010, quando apenas um terço da população tinha acesso à internet, podemos ver o notável progresso feito.

O uso de mídias sociais está aproximadamente no mesmo nível, enquanto as conexões móveis ultrapassaram 40 milhões, superando os números da população total (117,1% de penetração).

Ainda assim, a exclusão digital persiste para cerca de 9 milhões de pessoas que permanecem offline em todo o país. As melhorias na infraestrutura digital são cruciais para o crescimento social e econômico. Ainda mais, eles impactam os jogos online direta e decisivamente – as taxas de adoção tecnológica fornecem a base para a inovação e a expansão do mercado.

E-Banking e Inclusão Financeira no Peru

Os principais métodos de pagamento, como cartões de crédito e transferências bancárias, lembram um cenário de transações mais tradicional. Sua popularidade duradoura ressalta a demanda por métodos de pagamento familiares e seguros.

Grandes passos para eliminar adultos desbancarizados foram dados ainda em 2020. O então presidente Vizcarra promoveu uma iniciativa para abrir contas de depósito digital no Banco Nacional para todos os cidadãos que não tivessem uma. A medida foi tanto uma resposta às necessidades de pagamento remoto em um contexto de pandemia, quanto um marco na inclusão financeira.

Taxas bancárias mais altas também têm benefícios diretos significativos para setores como entretenimento digital e iGaming em particular. O eBanking aprimora as opções de pagamento e expande a acessibilidade ao mercado, promovendo o crescimento em vários segmentos de consumo.

Olhando para o outro extremo do espectro de desenvolvimento, o mercado de fintech peruano tem respondido consistentemente às tendências globais. Uma solução de pagamento de destaque é a PagoEfectivo (fundada em 2009 e atualmente de propriedade da PaySafe), que oferece pagamentos por meio de códigos de referência para compensação online e offline. Foi adotado pela maioria dos bancos e mais de 140.000 pontos de venda.

A Câmara de Compensação Eletrônica do Peru (CCE) também analisou a eficiência de sistemas como o Pix e o impacto que isso teve em todo o mercado latino-americano. Como resultado, a CCE elaborou planos para lançar seu próprio sistema de liberação instantânea de pagamentos.

De qualquer forma, a CCE já realizou uma série de atualizações em seus sistemas de pagamento em tempo real, permitindo que as soluções das fintechs promovam maior inclusão financeira. De acordo com dados da CCE, o Peru abriga pelo menos 120 startups de fintechs, enquanto consultorias privadas as estimam em 171 em 2021.

Abraçando o Futuro do iGaming

O estado atual do mercado de jogos de azar do Peru é uma prova do compromisso da nação com a regulamentação eficiente e a inovação constante. Aos poucos, mas com certeza, o setor de jogos com dinheiro real vem amadurecendo. A legislação mais recente acomoda tanto os locais tradicionais quanto a próspera cena de iGaming.

Nossa análise revelou as múltiplas nuances das implicações econômicas e sociais do mercado peruano de jogos de azar. Já em volumes impressionantes, o setor precisa da combinação certa de regulamentação adequada, inovação tecnológica e inclusão financeira.

Mais importante ainda, a chave para o apoio sustentável do próprio grupo de consumidores reside numa maior transparência da indústria e numa abordagem responsável da proteção dos jogadores. A julgar pelos desenvolvimentos recentes, o Peru fez uma série de movimentos inteligentes, principalmente na direção certa.