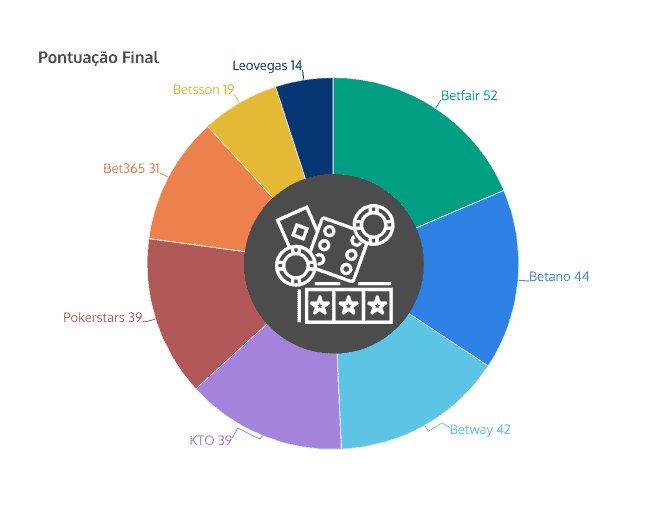

As análises desse estudo de Share of Voice (SoV) foram realizadas considerando os três meses anteriores a março de 2024. Nesta edição do relatório, analisamos as 8 marcas de jogos de azar mais conhecidas do Brasil e os resultados apresentados a seguir compõem e justificam a classificação final de pontuação.

As pontuações totais dos operadores refletem a visibilidade on-line do SoV para palavras-chave relacionadas ao cassino, conforme detectado pelas ferramentas de SEO, bem como pesquisas de marca, presença na mídia social e tráfego orgânico estimado, além das respostas originais da pesquisa.

Por fim, criamos um Sistema de Pontos Ponderados que faz com que o respectivo líder obtenha o maior número de pontos, desta vez de 8 (o maior) a 1 (o menor), mesmo quando a posição inferior teve presença marginal.

Reconhecimento e confiança na marca

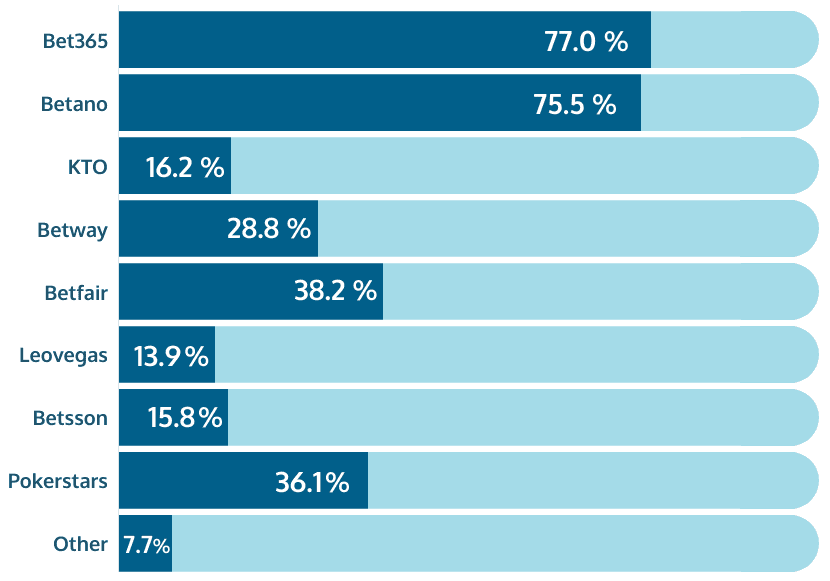

A primeira e mais importante classificação que precisamos analisar revela as marcas de iGaming mais reconhecidas e confiáveis no Brasil, com base nas respostas da pesquisa. Quando perguntamos quais das seguintes marcas os brasileiros conheciam (e consideravam confiáveis), obtivemos os resultados abaixo.

Os participantes escolheram marcas como Bet365 e Betano acima de todas as outras. Elas foram reconhecidas (e potencialmente confiáveis) por 77% e 75,5% dos respondentes, respectivamente.

Outras marcas notáveis, como Betfair (38,2%), Pokerstars (36,1%) e Betway (28,8%), também demonstraram reconhecimento e confiança significativos entre os participantes. Um pouco atrás, vemos marcas como KTO (16,2%), Betsson (15,8%) e Leovegas (13,9%), que ainda têm reconhecimento suficiente por parte dos jogadores brasileiros e estão facilmente posicionadas entre as 8 principais marcas do país.

Uma tendência se destaca – absolutamente todas as marcas receberam classificações de reconhecimento e confiança mais altas em março de 2024 em comparação com a pesquisa realizada há três meses. Isso mostra um claro aumento na conscientização e na confiança do consumidor, especialmente após a legalização total dos jogos com dinheiro real no Brasil em dezembro de 2023.

Fatores-chave para a escolha de uma marca

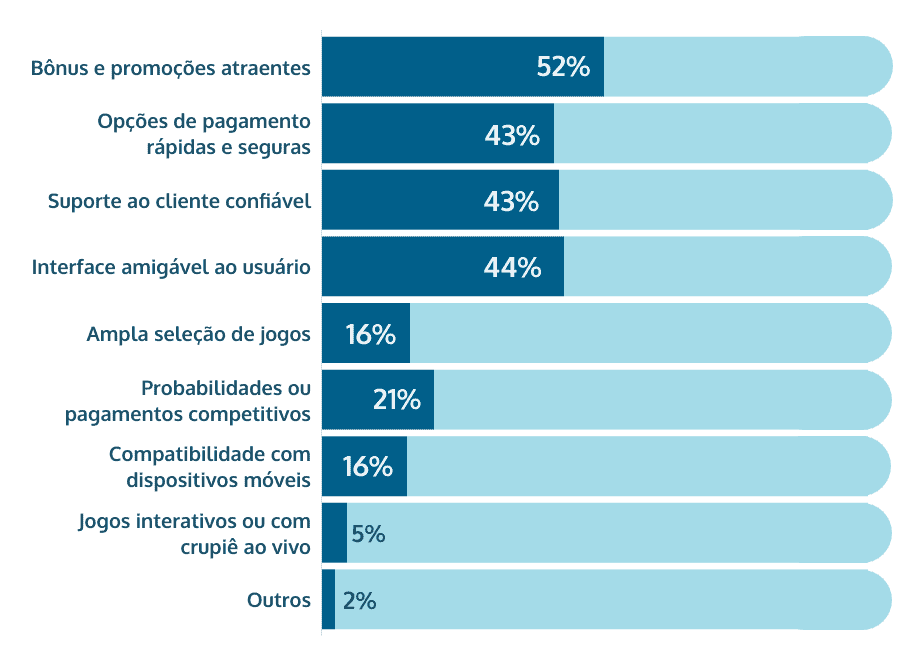

Para entender o que molda essas preferências, também precisamos saber o que os jogadores brasileiros consideram mais importante ao escolher uma operadora de iGaming.

Bônus e promoções atraentes foram citados como os principais fatores de decisão para os entusiastas brasileiros do iGaming, com mais da metade dos respondentes (51,7%) enfatizando sua importância.

A interface amigável vem em seguida, considerada decisiva por 44,4% dos participantes da pesquisa. Obviamente, os jogadores se preocupam com o produto e a plataforma acima de tudo – uma experiência de usuário perfeita e intuitiva atrai e retém os jogadores.

O suporte ao cliente confiável vem logo em seguida, avaliado por 43,4% dos respondentes, lembrando que sistemas de suporte eficientes e ágeis são cruciais para a satisfação dos jogadores. Quase igualmente significativo é o fato de vermos opções de pagamento rápidas e seguras, classificadas como cruciais por 42,5% dos jogadores.

Além disso, embora não seja tão importante quanto os fatores acima, vemos probabilidades e pagamentos competitivos (em termos de porcentagens de retorno ao jogador, RTP) em 20,5%. Ainda relevante, mas não crítico, os usuários avaliam a quantidade de jogos disponíveis (16,2%) e a compatibilidade com dispositivos móveis (ainda um problema para 15,6%).

Talvez surpreendentemente, o apoio aos “jogos com dealer ao vivo” – ou seja, gêneros imersivos e interativos com dinheiro real – tem menos influência no processo de tomada de decisão (4,6%). Isso demonstra que esses recursos, embora inovadores e envolventes, não têm uma influência primária na escolha de uma marca de iGaming entre os jogadores brasileiros.

As respostas anteriores que geram a classificação SoV das operadoras provavelmente não são afetadas pela lista de fatores de impacto que acabamos de apresentar. A presença no SoV geralmente se baseia em publicidade paga, visibilidade on-line e off-line, fama ou notoriedade direta, além de experiências de jogo recentes. No entanto, todos esses elementos pesam na hora de tomar a decisão de jogar em uma determinada plataforma.

Verticais de jogos mais envolventes

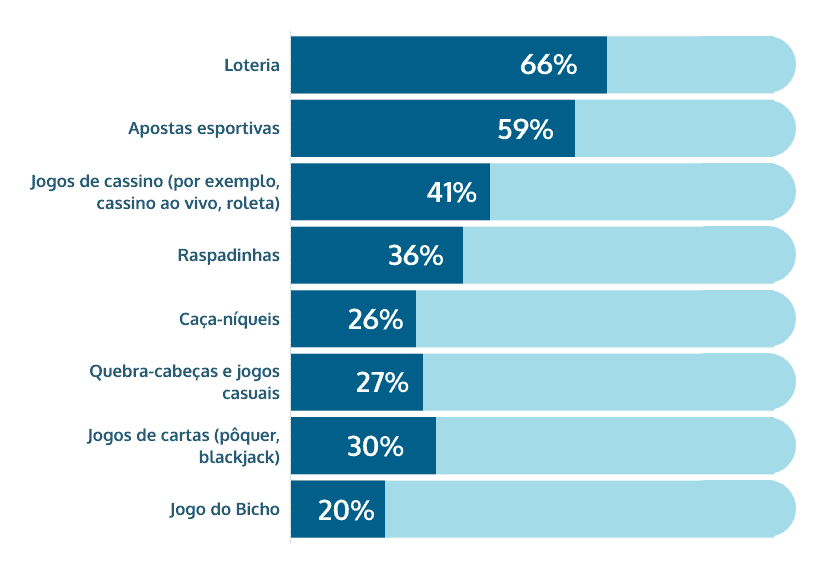

Como próxima etapa de nossa avaliação das participações genéricas no mercado, precisamos analisar as verticais que exercem a maior atração entre os jogadores brasileiros de dinheiro real.

Os jogos mais populares entre os respondentesforam loterias (65,6%) e apostas esportivas

(58,7%), seguidos por jogos de cassino (41,3%).

Isso não é uma surpresa, pois já vimos cotas de mercado comparativas que as colocam em uma ordem semelhante. O público dos cassinos também é o mais diversificado, abrangendo jogadores de roleta, mas também fãs de jogos de caça-níqueis (25,8%) e clássicos de cartas, como pôquer e blackjack (30%).

Também notamos uma parcela considerável de jogos (27,3%) que são considerados casuais por natureza, mas que também podem ser estruturados como concursos com dinheiro real e sessões de jogos com prêmios aleatórios.

As consideráveis participações dos jogos de raspadinha (35,6%) são geralmente consideradas nas análises do setor como parte da família de loteria de sorteios aleatórios.

O clássico (e não regulamentado) jogo do bicho continua atraindo o interesse de quase um quinto (19,5%) de todos os jogadores adultos que jogam com dinheiro real no Brasil. Ainda assim, isso mostra uma redução em relação aos números da pesquisa do ano passado, demonstrando uma melhor canalização para opções legais após a regulamentação.

Por que os jogadores mudam de cassino? Frequência e motivações para a escolha de um novo cassino on-line ou casa de apostas esportivas

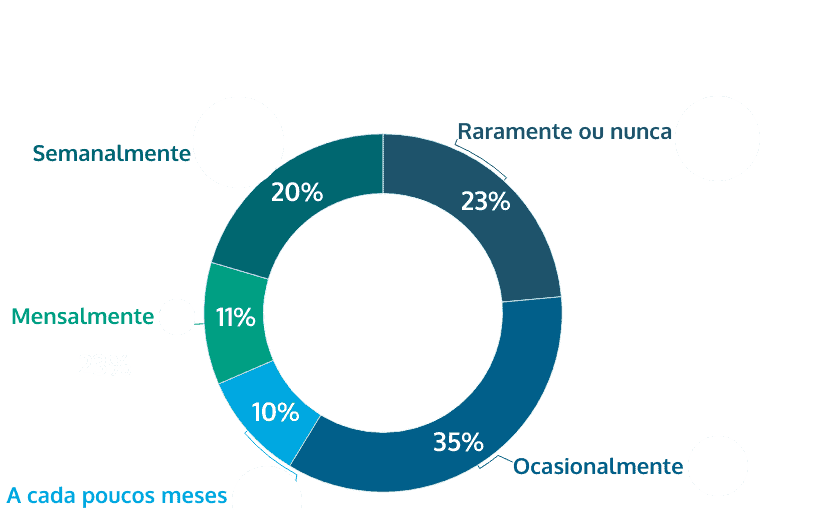

Nossa pesquisa também revela a consistência e a fidelidade do envolvimento dos jogadores com as principais operadoras de iGaming. A maior parte dos respondentes (35,5%) alterna ocasionalmente entre diferentes operadoras de iGaming, o que sugere uma tendência a explorar várias opções. Por outro lado, quase um quarto (23,4%) raramente ou nunca troca, indicando um nível significativo de fidelidade à marca entre um segmento de usuários.

Uma parcela menor, mas ainda significativa, de jogadores troca de operadora em intervalos regulares – 11% o fazem mensalmente e 20,3% semanalmente. Isso destaca um grupo que busca ativamente novas experiências de jogo e promoções.

Canais de descoberta para novas plataformas de jogos

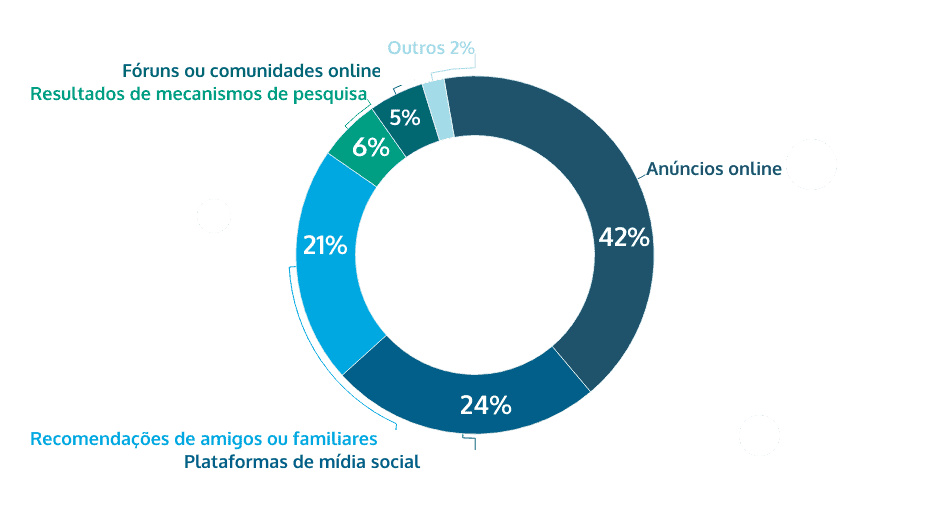

Quando se trata de descobrir novos sites ou aplicativos de iGaming, os anúncios on-line são o principal método para 41,7% dos respondentes. Isso ressalta a eficácia das estratégias de marketing digital no setor.

As plataformas de mídia social também desempenham um papel fundamental, sendo a fonte escolhida por 24,5% dos jogadores para encontrar novos jogos. O impacto relativamente alto das recomendações pessoais (21,4%) também é esperado de várias maneiras.

Fóruns e comunidades on-line (5%) e resultados de mecanismos de pesquisa (5,6%), embora menos predominantes, ainda são meios importantes para descobrir novas oportunidades de jogos.

A propensão à troca ocasional entre as operadoras sugere um mercado movido pela curiosidade e pela busca de melhores ofertas ou experiências. Por sua vez, essas tendências confirmam o impacto significativo da publicidade on-line e da mídia social na descoberta de novas oportunidades de jogos.

Motivos da mudança – Fatores não relacionados a jogos e melhorias desejadas

Como observamos, há vários fatores que influenciam a escolha de uma plataforma de iGaming, muitos dos quais não estão diretamente relacionados à experiência de jogo.

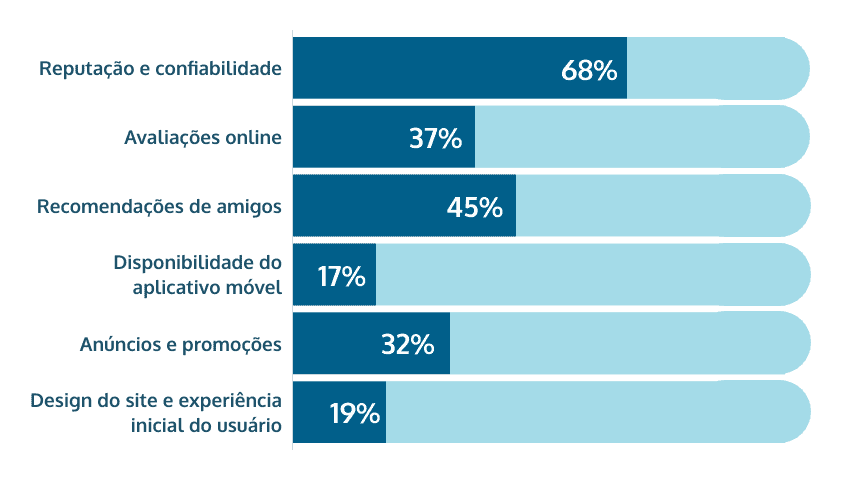

Reputação e confiabilidade são os fatores não relacionados a jogos mais influentes, com 67,8% dos respondentes dando prioridade a eles. Em outras palavras, a confiança e a credibilidade no setor de iGaming são muito importantes para a maioria dos usuários.

As recomendações de amigos (45,2%), as avaliações on-line (37%) e o design do site (18,9%) também desempenham papéis significativos na influência das escolhas dos usuários. A disponibilidade de aplicativos móveis ainda é um problema para 16,8% dos respondentes, apesar de a maioria dos jogos e plataformas ter versões de navegador móvel bastante otimizadas.

Mesmo que alguns recursos importantes não representem um fator decisivo (ou um obstáculo) para os jogadores, muitos estão ansiosos para ver melhorias em determinadas áreas.

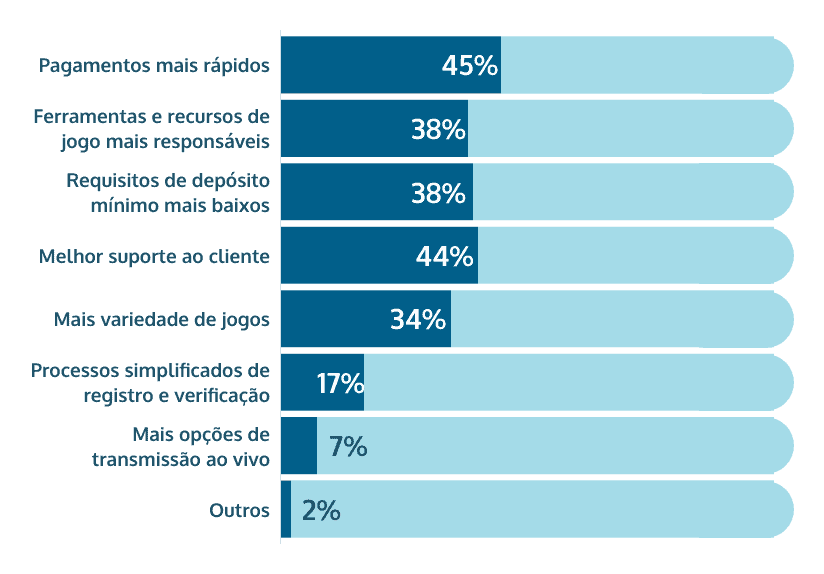

A melhoria mais desejada foi pagamentos mais rápidos (44,6%), seguida de perto por um melhor suporte ao cliente (44,4%). Esses aspectos estão naturalmente relacionados ao que foi lembrado acima – a necessidade de transações financeiras rápidas e convenientes e a resolução rápida de possíveis problemas. Ambos podem atrapalhar uma experiência de jogo tranquila.

Em torno de 38%, portanto ainda bastante relevante, vemos uma demanda por ferramentas de jogo mais responsáveis e requisitos de depósito mais baixos. Embora um pouco contrastantes, essas expectativas significam que o público brasileiro está entendendo melhor as ferramentas de GR e está demonstrando uma melhor capacidade de gerenciar seus padrões de gastos.

Talvez surpreendentemente, vemos a demanda por mais variedade de jogos mais abaixo nas prioridades dos jogadores (34,4%).

Explorando as tendências de pesquisa de cassinos on-line e a popularidade de jogos genéricos

Como sempre destacamos, o cassino on-line é a vertical mais rica e diversificada do iGaming. Com muitos jogos para escolher, precisamos identificar as categorias de jogos que atraem mais tração on-line.

Também vimos anteriormente que os fãs de cassino brasileiros estão divididos entre caça- níqueis e jogos de colisão como opções de jogo rápido, por um lado, e jogos de cassino ao vivo, como roleta e blackjack, por outro. E esperamos que esses jogos recebam o maior número de menções e demanda de pesquisa.

No entanto, a visibilidade on-line de um operador está intimamente ligada ao seu desempenho de SEO. Alcançar as melhores classificações nos mecanismos de busca para palavras-chave populares relacionadas a cassinos é um feito desafiador, que exige esforços dedicados de SEO on-page e off-page. As operadoras estabelecidas com um rico histórico de conteúdo otimizado teriam uma classificação mais alta na SERP em comparação com os concorrentes mais novos ou com esforços mínimos de otimização para as palavras-chave de nosso foco.

Em termos pragmáticos, esperamos que os sites mais antigos (ou seja, operadores estabelecidos) com um alto volume de conteúdo otimizado apareçam com mais frequência no topo dos resultados de pesquisa com os maiores volumes, mais do que os concorrentes mais novos e os sites com pouca ou nenhuma otimização para nossas palavras-chave de foco.

Usamos o Mangools.com para identificar as consultas de pesquisa mais populares relacionadas a cassinos no Brasil em um período de três meses. Os dados abaixo mostram os volumes médios mensais de pesquisa, refletindo a demanda on-line proporcional.

| Palavra-chave | Volume médio de pesquisa |

|---|---|

| cassino | 100.000 |

| cassino on-line | 60.500 |

| jogos de cassino | 11.000 |

| jogos cassino | 9.900 |

| jogar cassino | 9.900 |

| jogar cassino online | 3.600 |

| cassino online brasil | 1.300 |

| cassino online dinheiro real | 800 |

| Palavra-chave | Volume médio de pesquisa |

|---|---|

| roleta | 368,000 |

| roleta online | 110,000 |

| jogo da roleta | 9,000 |

| roleta cassino | 4,900 |

| roleta brasileira | 4,900 |

| jogo roleta | 4,400 |

| roleta de cassino | 1,600 |

| roleta ao vivo | 1,100 |

| Palavra-chave | Volume médio de pesquisa |

|---|---|

| blackjack | 27.100 |

| jogo de blackjack on-line | 3.500 |

| blackjack online | 3.200 |

| como jogar blackjack | 3.200 |

| black jack online | 3.200 |

| jogo de blackjack | 1.100 |

| blackjack 21 | 400 |

| jogar blackjack | 320 |

| Palavra-chave | Média. Volume de pesquisa |

|---|---|

| slots pg soft | 135.000 |

| slots | 40.500 |

| slot | 36.800 |

| caça níqueis | 22.200 |

| caça-níqueis da sorte | 11.000 |

| jogos caça níqueis | 4.400 |

| jogo de caça-níqueis | 2.600 |

| caça-níqueis cassino | 1.600 |

Os dados revelam que palavras-chave genéricas e de cauda curta, como “cassino”, “roleta”, “blackjack” e “caça-níqueis” – juntamente com algumas variações – geram os maiores volumes de pesquisa. Isso ressalta a importância de se concentrar em consultas básicas – tanto quanto em palavras-chave de marca, se não mais – para obter e manter uma visibilidade on-line consistente.

Por outro lado, as pesquisas de jogos específicos são mais predominantes do que os termos de jogos indefinidos, conforme evidenciado pelo volume de pesquisa relativamente baixo de “jogos de cassino” (11.000 pesquisas) em comparação com as variações de “roleta”, “blackjack” e “caça-níqueis”.

A única exceção à intenção de pesquisa descrita é o volume de consultas para jogos da PG Soft. A série de caça-níqueis Fortune simplesmente explodiu no Brasil em meados de 2023, com efeitos em cascata sobre o setor de jogos, gerando até mesmo uma legislação específica de proteção ao consumidor.

Esses números mostram que os jogos de caça-níqueis extremamente populares precisam de uma abordagem de posicionamento diferente. As consultas relacionadas a caça-níqueis são muito mais fragmentadas, refletindo a popularidade de títulos de jogos individuais (e até mesmo de estúdios de jogos) que se combinam para superar as consultas genéricas de caça- níqueis.

Também deve ser observado que todas as buscas relacionadas a cassinos diminuíram substancialmente desde o terceiro e quarto trimestres de 2023. No entanto, elas ainda são mais de 100% maiores do que os níveis registrados há um ano. As consultas combinadas de palavras- chave relacionadas a “cassino” e “roleta” ultrapassam 700 mil acessos mensais.

Até mesmo “blackjack” tem dezenas de milhares de pesquisas mensais. No entanto, é evidente que os volumes de pesquisa de termos relacionados à roleta superam significativamente os de blackjack, o que sugere uma popularidade cada vez maior da roleta on-line.

Avaliação do conhecimento da marca por meio de volumes de pesquisa mensais

Em nossa busca para avaliar o reconhecimento da marca entre as operadoras de iGaming no Brasil, analisamos as consultas on-line específicas da marca para algumas das principais plataformas de jogos. A classificação abaixo engloba algumas das marcas mais reconhecidas localmente, fornecendo uma visão geral de sua presença no mercado.

É importante ter em mente que os números totais não significam usuários únicos; eles incluem pesquisas recorrentes dos mesmos usuários que encontraram a página por meio do Google Brasil.

| Marca | Pesquisas mensais |

|---|---|

| Betano | 37.200.000 |

| Bet365 | 27.600.000 |

| Betfair | 2.740.000 |

| KTO | 2.240.000 |

| Betway | 273.000 |

| Pokerstars | 90.500 |

| Betsson | 82.200 |

| Leovegas | 82.200 |

Betano surge como a marca mais pesquisada no Brasil, com mais de 37 milhões de buscas mensais, seguido de perto pelo Bet365, com quase 28 milhões.

As operadoras de nível intermediário incluem a Betfair (2,74 milhões) e a KTO (2,24 milhões), com seus respectivos volumes de pesquisa ainda indicando uma forte presença no mercado.

Embora marcas como a Bet365 e a Betfair já existam há algum tempo, é impressionante que marcas relativamente jovens tenham se classificado muito bem, por exemplo, a KTO ocupando a quarta posição. O que é ainda mais importante é que muitas marcas fora das duas primeiras colocadas têm aumentado a visibilidade mais rapidamente do que as líderes nos últimos meses, desde que começamos a monitorar seu Share of Voice.

A maioria das marcas das operadoras coincide com as respostas recebidas em nossa pesquisa, bem como com as marcas rastreadas para SoV on-line no Wincher (veja os dados abaixo). Isso nos permite combinar essas fontes e classificar as 8 principais marcas de jogos com dinheiro real no Brasil.

Implicações do efeito bandwagon

O efeito bandwagon é um fenômeno em que os indivíduos tendem a se alinhar com as escolhas populares. Isso é especialmente comum na ausência de conhecimento profundo e desempenha um papel importante no reconhecimento da marca.

No setor de iGaming, esse comportamento sugere que as operadoras mais reconhecidas, ou aquelas percebidas como líderes, têm maior probabilidade de serem escolhidas pelos consumidores. No entanto, é interessante observar que, embora algumas operadoras possam ser mais reconhecidas na realidade, elas podem não ser sempre as principais escolhas ou, pelo menos, não por uma margem tão ampla.

Estratégias de marketing mais amplas e visibilidade da marca

Uma análise mais detalhada das pesquisas de marca também revela que, enquanto o Betano e a Betfair conseguem obter SoV significativo com consultas genéricas, a Bet365 não está alcançando nenhum SoV no Brasil por meio de termos de pesquisa genéricos. A falta de foco no conteúdo do site pode explicar a lacuna na exposição, um fato que o coloca um pouco abaixo em nossa classificação final.

Por outro lado, sabemos que o Share of Voice de uma marca abrange muitos outros aspectos de reconhecimento e conscientização. A Bet365 continua sendo uma das operadoras de jogos de azar mais conhecidas do mundo, em parte devido ao uso eficaz de embaixadores, patrocínios e anúncios.

Por fim, estratégias de marketing mais amplas desempenham um papel crucial na formação da

visibilidade e do reconhecimento de uma operadora no mercado.

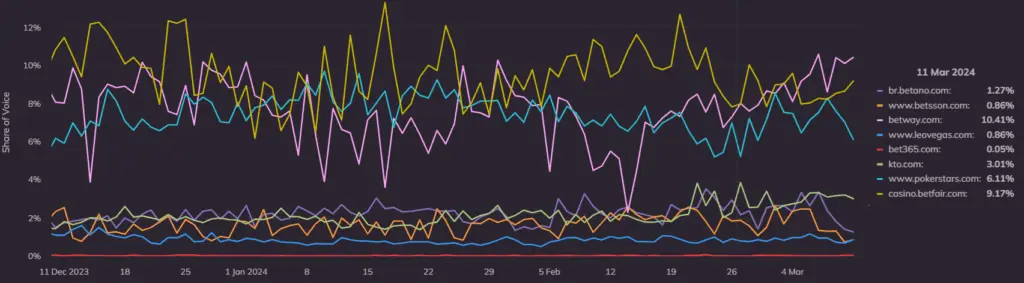

“Share of Voice” com base em consultas genéricas

Nossa análise das classificações de SoV para várias operadoras de iGaming no Brasil leva em consideração uma lista de consultas genéricas. Essas consultas abrangem categorias essenciais de jogos, como caça-níqueis, roleta e blackjack, além de termos gerais de cassino, totalizando 40 palavras-chave genéricas rastreadas em ciclos de três meses.

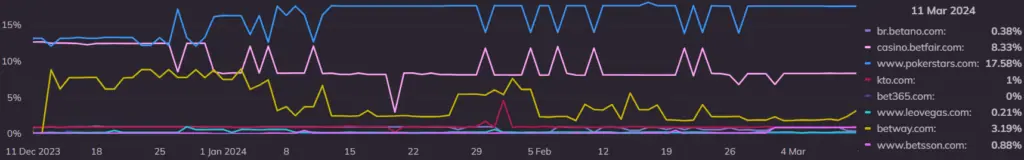

Em meados de março de 2024, a Betway (10,41%) se destaca entre as operadoras ativas no Brasil, com base em todos os termos de consulta incluídos. Recentemente, ela assumiu a primeira posição da Betfair (casino.betfair.com), ainda mantendo um SoV de mercado estável e alto (9,17%). Pokerstars (6,11%) não ficou muito atrás no último trimestre, mostrando ainda menos volatilidade do que as duas plataformas anteriores.

A Betfair foi lançada pela primeira vez no ano 2000 e o PokerStars apenas um ano depois, o que dá a ambos os operadores mais de 20 anos de presença on-line. Essa é uma das explicações lineares para o fato de seu Share of Voice ser muito maior do que o dos demais.

Um pouco distante das três primeiras, vemos um grupo de marcas de nível intermediário liderado pela KTO (3,01%). Em torno de 1% de participação de voz, vemos marcas como Betano (1,27%), Betsson (0,86%) e Leovegas (0,86%). Bet365 (0,05%) não tem a pegada digital que esperaríamos em todas as consultas genéricas.

Em particular, KTO sempre fez parte dos cinco primeiros colocados durante o período de três meses em análise. O Betano, o Betsson e o Leovegas tiveram mais dificuldades para manter uma posição de destaque nas classificações de SoV on-line.

É interessante notar que uma marca como a Blaze (envolvida em uma série de escândalos no Brasil) tem poucos seguidores reais no Brasil.

Ao comparar as posições de SoV atribuídas pela Wincher com os resultados da nossa pesquisa original, notamos que os líderes de mercado são mais ou menos os mesmos, embora com posições um pouco diferentes entre os 8 primeiros.

Mudanças dignas de nota são observadas na classificação do Betano, por exemplo, que tem uma classificação muito mais alta (2º lugar) pelos respondentes da pesquisa, enquanto o líder de SoV on-line Betway é votado como a marca mais reconhecida (5º lugar). KTO, por outro lado, tem maior tração de SoV (4º lugar) de acordo com as ferramentas de rastreamento on-line em comparação com os resultados da pesquisa.

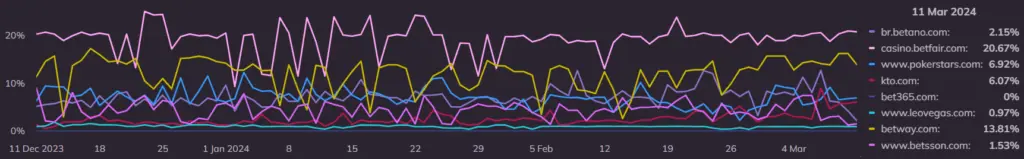

“Share of Voice” nas consultas de cassino

Para pesquisas relacionadas a cassinos, outra consulta ampla, podemos ver que a Betfair (20,67%) lidera o grupo entre as operadoras do Brasil. Betway (13,81%) está um pouco atrás. Pokerstars permanece na terceira posição (6,92%). Vimos que essas três operadoras também estão mais bem classificadas em nossa pesquisa de campo sobre reconhecimento de marca, atrás apenas da Betano e da Bet365. O desempenho inferior dos dois últimos em ambientes on- line é evidentemente compensado por promoções em locais físicos, conforme observado acima.

KTO mostra o crescimento mais consistente do trimestre, subindo na classificação e ficando em 4º lugar no com 6,07%. Mais do que a qualidade de seu produto, atribuímos esse desempenho ao melhor suporte de SEO e ao direcionamento superior do mercado brasileiro.

O Betano ocupa a 5ª posição (2,15%), seguido por Betsson (1,53%) e Leovegas (0,97%). Conforme explicado anteriormente, o Bet365 não tem uma presença on-line notável para termos relacionados a cassinos.

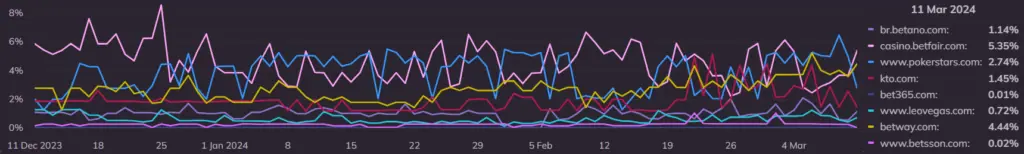

“Share of Voice” em consultas de roleta

Observando as consultas relacionadas à roleta, vemos os compartilhamentos dos concorrentes do SoV mais próximos uns dos outros. Betfair (5,35%) novamente precede a Betway (4,44%), depois de ter perdido o primeiro lugar em um par de meses voláteis. Pokerstars (2,74%) e o KTO (1,45%) não ficam muito atrás.

Além de ser um clássico dos cassinos, a roleta on-line continua sendo um dos produtos de jogos mais procurados em nível global, principalmente em sua versão de cassino ao vivo. Os níveis constantemente altos (e crescentes) de demanda on-line tornam essa vertical difícil de competir, e é por isso que não ficamos surpresos ao ver as principais operadoras se classificarem tão próximas umas das outras.

As palavras-chave de roleta que rastreamos colocam plataformas proeminentes como Betano (1,14%) e Leovegas (0,72%) em torno e abaixo de ações de 1%. Outras, como a Betsson e a Bet365, mal são registradas.

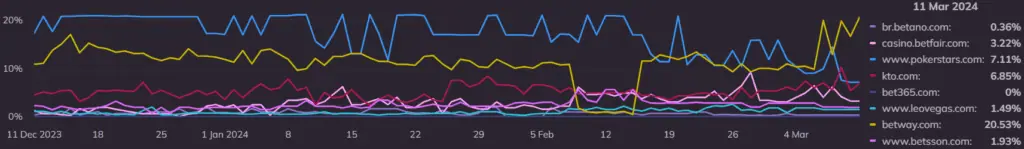

“Share of Voice” nas consultas de caça-níqueis

Por outro lado, as consultas relacionadas a caça-níqueis dividem o grupo. Aqui, a Betway ficou muito à frente de todas as outras operadoras, com 20,53%.

O Pokerstars (7,11%) perdeu o posto de líder que ocupava desde o ano passado e está disputando a segunda posição com o KTO (6,85%).

A Betfair tem menos da metade dessas ações (3,22%), enquanto todas as outras operadoras estão abaixo de 2% – Betsson (1,93%), Leovegas (1,49%) e Betano (0,36%).

O nicho de caça-níqueis on-line é possivelmente um dos segmentos mais dinâmicos dos jogos com dinheiro real. Dezenas de milhares de jogos já estão no mercado e centenas são lançados a cada semana. A capacidade de manter altos níveis de visibilidade on-line e reconhecimento do mercado exige esforços coordenados de SEO, fornecimento de produtos e suporte superior ao jogador.

É importante ter em mente que as consultas relacionadas a caça-níqueis no Brasil incluem as palavras-chave “slots” e “caça-níqueis“. Essa é a única categoria de palavra-chave que usa tanto a terminologia inglesa quanto a brasileira para o jogo, portanto, os operadores com esforços de SEO em ambas terão uma clara vantagem aqui.

Além disso, o SEO eficaz depende do direcionamento preciso de títulos e provedores específicos, conforme observado acima. As operadoras também enfrentam desafios diários com tendências de mídia social e costumes de nomenclatura (apelidos para jogos e personagens).

“Share of Voice” nas consultas de Blackjack

Quando se trata de palavras-chave relacionadas ao blackjack, Pokerstars assume a liderança com 17,58%. O líder anterior, Betfair, vem em segundo lugar com 8,33%. Betway, terceira colocada, está ainda mais atrás (3,19%).

Entre os demais concorrentes, apenas a KTO (1,00%) e a Betsson (0,88%) se aproximam de um percentual do SoV.

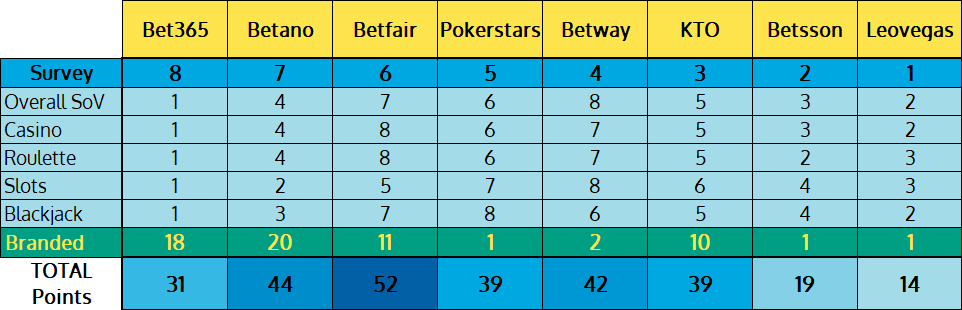

Avaliação final das classificações de “Share of Voice” das operadoras de iGaming no Brasil

Em ambas as versões de nossas classificações de Share of Voice, vemos que algumas operadoras se saem consistentemente melhor do que outras. Embora não haja um líder indiscutível em todos os setores, vemos que empresas como Betfair, Betano e Betway estão entre as três primeiras colocadas de forma consistente na maioria das verticais de jogos e em várias categorias de jogos de cassino on-line.

O trio é seguido por um grupo intermediário de concorrentes em constante aprimoramento que podem se classificar melhor em um determinado nicho vertical ou de jogos – KTO e Pokerstars. A Bet365 recebe os votos dos jogadores e tem uma boa classificação nas pesquisas de marca.

As operadoras estabelecidas demonstram consistentemente um forte SoV em várias verticais de jogos, beneficiando-se de sua presença on-line de longa data e de estratégias de marketing robustas.

As tendências emergentes indicam que, embora os jogos tradicionais de cassino, como roleta e blackjack, mantenham uma popularidade constante, o segmento de caça-níqueis, em rápida evolução, apresenta um desafio único, exigindo que as operadoras se adaptem continuamente para manter a visibilidade e o envolvimento dos jogadores.

A importância dos esforços de SEO direcionados, especialmente em um mercado diversificado como o Brasil, é ressaltada pelas preferências na terminologia local de jogos e pelo monitoramento das tendências on-line que evoluem rapidamente. A obtenção de maiores participações no SoV exige uma sinergia entre SEO e estratégias de marketing mais amplas para moldar a visibilidade das operadoras de jogos de azar.